אזהרת סיכון

יודגש כי המידע המופיע כאן הינו למטרת לימוד בלבד, ולא נועד לשמש הצעה לקנות או למכור, מוצר פיננסי מכל סוג שהוא! הכותב אינו בעל רישיון לייעוץ השקעות והאמור להלן אינו מהווה תחליף לייעוץ, המתחשב בנתונים ובצרכים המיוחדים של כל אדם! קבלת החלטות על בסיס הנתונים המופיעים להלן, הינה באחריות הקורא בלבד!

להרשמה לוובינאר הקרוב לחצו כאן >>

כללי

המלחמה אצלנו (ולא רק היא) מתדלקת את מערכות הבחירות הנערכות השנה ביותר משישים מדינות (כולל ארה”ב וגוש האירו) שגם כך מלוות בד”כ בהצהרות פופוליסטיות לבוחרים(כמו הכרה חד צדדית במדינה פלסטינית). לדוגמה אירופה נמצאת בבעיה דמוגרפית והמהגרים נתפסו כמי שיירתמו לשוק העבודה ויספקו פתרון זול ומהיר. החודש יתקיימו בחירות לפרלמנט האירופי, וההערכות הן שמפלגות הימין הולכות להתחזק משמעותית ביחס להיום, בעקבות ה”התעוררות” של האירופאים הסבלניים והמנומסים, אל מול החשיפה למהגרים הפרו פלסטינאים ולשינוי פניה של אירופה. אמנם מוקדם לדעת מה יהיו המשמעויות הכלכליות לתוצאות כאלו שישפיעו על מדיניות ההגירה ועל השלכותיהן בשוק העבודה, אולם בדומה לארה”ב המהגרים ממתנים את עליית השכר לעובדים מקומיים וממתנים בכך את האינפלציה, ולשינוי כזה עלולות להיות השלכות משמעותיות.

בגזרה אחרת בעקבות בחירתו של נשיא חדש בטיוואן שהייתה לצנינים בעיני הסינים, המתיחות בין סין לטיוואן עלתה מדרגה והתרגילים האגרסיביים של סין מסביב לטיוואן והחמרת ההתבטאויות מעלות את הסיכון לפלישה או למצור של סין, אירוע כזה יכול לטלטל בחדות את ספינת הכלכלה העולמית שעדיין לא התייצבה מהשלכות הקורונה, והאינפלציה העולמית שהעולם גורר מאז, ומתבררת כעקשנית יותר ממה שהוערך ולכן גם הורדות הריבית מתעכבות.

ארה”ב

- מדד האינפלציה CPI עומד על 3.35% ואינפלציית הליבה עומדת על 3.6%. הריבית עומדת על 5.25-5.5%.

- מדדי המחירים ליצרן מצביעים על עליית מחירים ועלויות ,מה שצפוי להתגלגל ללקוחות ולייקר את המחירים.

- הכלכלה כולל שוק העבודה הראו במרץ האטה וגררו אופטימיות לירידת ריבית, אולם באפריל רואים שוב התחזקות של הכלכלה והתרחקות הורדת ריבית.

- עונת הדוחות SP500 לרבעון הראשון התוצאות הפתיעו לטובה לרוב,מה שמחזק את ההנחה שהריבית הגבוהה טרם פגעה בחברות הגדולות.

ישראל

- האינפלציה עומדת על 2.8%.

- אחד הסימנים הבולטים לחוסר הוודאות סביב המלחמה והשלכותיה הכלכליות, הוא העלייה החדה בתשואות האג”ח הממשלתיות לרמתן הגבוהה ביותר מאז 2011. מה שעומד קצת בסתירה להתחזקות השקל. לתופעה זו יש השלכה דומה להעלאת ריבית אם כי איטית יותר (מייקר חוב ומאט פעילות הכלכלית).

- לאור כך וכצפוי יש לומר ריבית בנק ישראל נותרה ללא שינוי על 4.5 אחוזים.

- הנתונים כרגע אינם מצביעים על הורדת ריבית קרובה בהמשך. השוק מצפה להפחתה של כרבע אחוז בלבד ב-12 החודשים הבאים.

- שוק העבודה נותר הדוק גם באפריל ונרשמה ירידה נוספת באבטלה הרחבה. כמו גם עלייה בביקוש למשרות חדשות. אולם התמשכות המלחמה והריבית הגבוהה יכולות לפגוע בהמשך ולהביא להיחלשות שוק העבודה.

אירופה

- האינפלציה עומדת על 2.4% ליבה 2.7%. הריבית 4.5%.

- ספרד ואיטליה מובילות את ההתאוששות בענפי השירותים והשיפור בכלכלה האירופית,בעיקר בזכות התיירות.

- החולשה בענפי התעשייה עדיין קיימת אך מתמתנת.

- לאור הירידה המהירה באינפלציה, כל העיניים נשואות אל הבנק המרכזי, האם יפחית החודש את הריבית.

- השוק מצפה להורדה זו ועלול להגיב בתנודתיות גבוהה לאי הורדת ריבית.

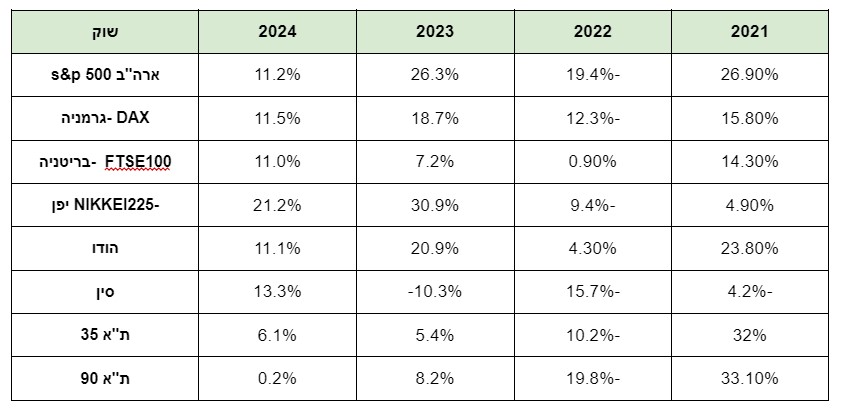

ביצועי השווקים נכון ל 28/05/24

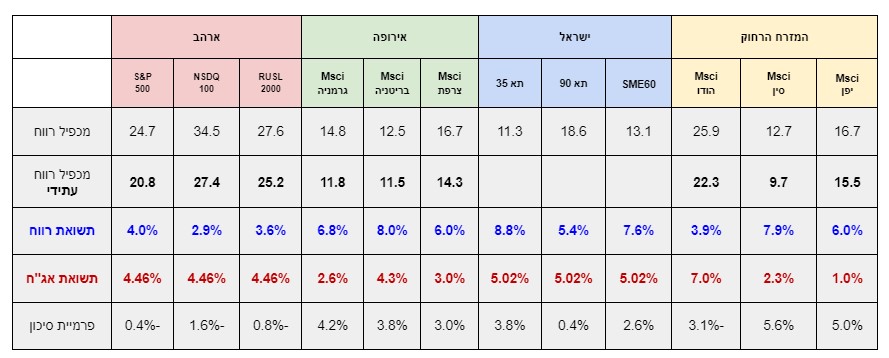

אטרקטיביות השווקים / תמחור (נכון ל28/05/24)

פרמיית הסיכון* שמציעים השווקים

*פרמיית סיכון, היא ההפרש בין התשואה שמציעות שתי חלופות השקעה. האחת חסרת סיכון והשנייה מסוכנת.

ככלל ככל שפרמיית הסיכון גבוהה יותר, כך ההשקעה נחשבת זולה יותר. בשוק המניות פרמיית הסיכון מחושבת ע”י חלוקה של מאה במכפיל הרווח של מניה/סקטור/ שוק, כך מתקבלת תשואת רווח משתמעת באחוזים, ממנה מחסירים את הריבית חסרת הסיכון ( בד”כ של אג”ח ממשלתי ל 10 שנים).

המכפיל ופרמיית הסיכון הנוכחיים אינם מתחשבים בצמיחה צפויה של השוק, אלא רק נותן קנה מידה לפיצוי הצפוי על הסיכון שבהשקעה.

מכפילי הרווח ופרמיית הסיכון של שווקים שונים בעולם

שורה תחתונה

- מרבית השווקים המפותחים נסחרים במכפילים סבירים למעט ארה”ב בה המכפילים מעל הממוצע הרב שנתי.

- לציין כי המכפילים בארה”ב מוטים מעלה בגלל מניות טכנולוגיה יקרות בעלות משקל גבוה במדדים.

- פרמיות הסיכון בישראל ירדו בגלל עליית תשואות האג”ח המשקפות רמת סיכון גבוהה יותר לישראל.

- מכפילי הרווח העתידיים, הינם הערכות אנליסטים על בסיס המשך צמיחה ואינם משקפים בהכרח את כל הסיכונים.

שוק האג”ח*(נכון ל28/05/24)

*את אטרקטיביות שוק האג”ח מודדים באמצעות שלושה פרמטרים עיקריים :דירוג האג”ח המשקף את רמת הביטחון שנראה את כספנו בחזרה, הנמדד באותיות לועזיות (A הגבוה ביותר D הנמוך ביותר). תשואה פנימית לפדיון המשקפת את התשואה השנתית הצפויה והמח”מ המשקף את אורך חיי האג”ח ורגישותו לשינויים בריבית במשק.

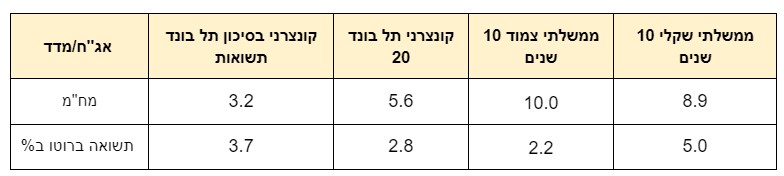

תשואות אג”ח בישראל

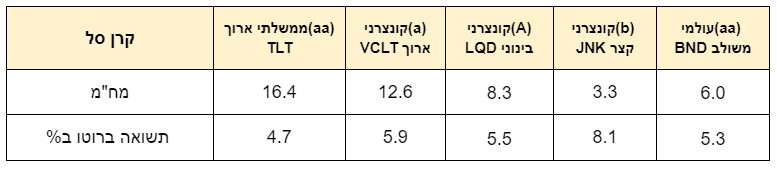

תשואות אג”ח בחו”ל

שורה תחתונה

- תשואות האג”ח הממשלתי והקונצרני האיכותי בישראל ובעולם, מספקים תשואות גבוהות, בהתחשב בהתמתנות האינפלציה ובהורדות ריבית עתידיות.

- ציפיות השוק לירידת ריבית צפויות לגרום לעליית שערים ולירידת תשואות ולהיפך.

- האג”ח מהווה כיום אלטרנטיבה למניות, או לבניית תיקי השקעות משולבי אג”ח ומניות.

שורה תחתונה מאקרו לסקירה:

-

- העימות הבין גושי, עליית מחירי התובלה הימית והסנקציות הרבות המוטלות על יבוא ויצוא, מקשה על שיפור התחזית לצמיחה עולמית.

- הסכסוך הטיוואני סיני, צפוי להסלים בתקופה הקרובה ולהשליך על השווקים שכרגע אינם מתייחסים אליו.

- בישראל אין צפי להורדת ריבית בקרוב.

- השוק מתמחר כרגע את הסיכוי הרב ביותר להורדת ריבית בארה”ב לחודש נובמבר (רבע אחוז).

- הסיכוי להורדת ריבית באירופה החודש נראה סביר.

האסטרטגיה שלנו למצב:

- ביצוע השקעות בהתבוננות קדימה לעוד חמש שנים.

- לא לבנות ציפיות אופטימיות מדי על סיום המלחמה בטווח הזמן הקרוב.

- שילוב מניות המתומחרות במכפילים נוחים, המותאמים לצמיחה נמוכה.

- חשיפה מינימלית למניות חברות צמיחה מוקדמת (חברות ללא רווח) ולחברות טובות עם חוב גדול.

- שילוב החזקות אג”ח – עדיפות לממשלתי או קונצרני בדירוג השקעה.

בברכת חודש מוצלח וירוק

עומר רבינוביץ

עמי ארביב

וצוות אינווסטור 360