אזהרת סיכון

יודגש כי המידע המופיע כאן הינו למטרת לימוד בלבד, ולא נועד לשמש הצעה לקנות או למכור, מוצר פיננסי מכל סוג שהוא! הכותב אינו בעל רישיון לייעוץ השקעות והאמור להלן אינו מהווה תחליף לייעוץ, המתחשב בנתונים ובצרכים המיוחדים של כל אדם! קבלת החלטות על בסיס הנתונים המופיעים להלן, הינה באחריות הקורא בלבד!

להרשמה לוובינאר הקרוב לחצו כאן

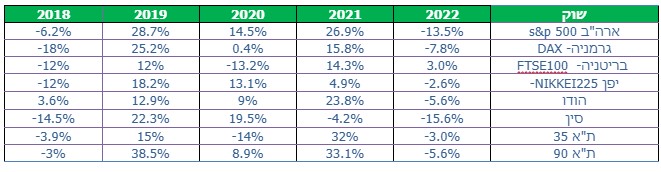

ביצועי השווקים (נכון ל 07/06/22)

אירועים וכותרות :

כללי :

לאחר הירידות החדות בחודש אפריל, חודש מאי הסתיים באופן מאוזן יחסית ואפילו חיובי במס’ שווקים בעולם, כנראה בהשראת הנתונים הסותרים של צמיחה כלכלית ואינפלציה. הבנק העולמי וה-OECD חתכו את התחזיות שלהם לכלכלה העולמית ל 2.9-3% והאינפלציה המזנקת מגדילה ל-26 את רשימת הבנקים המרכזיים המעלים ריבית בקצב מהיר מהממוצע. נדמה שהאיומים על הכלכלה העולמית רק מחמירים ובראשם הסטגפלציה (אינפלציה+מיתון), אבל השווקים שבד”כ צופים קדימה מעדיפים לשבת על הגדר ולהמתין להתפתחויות שיבהירו את הכיוון.

אירופה העלייה החדה במחירי היבוא, פוגעת במשקי הבית, והאינפלציה ממשיכה כצפוי לזנק והגיעה לרמה של 8.1%. אולם לאור הצמיחה השברירית בגוש, עדיין לא נרשמו צעדים מרסנים משמעותיים ע”י הבנק המרכזי, אולם צפויה העלאת ריבית ביולי.

סין הממשל בסין מתחיל לשחרר את הסגרים , להאיץ צעדים פיסקאליים ולהניע חזרה את הכלכלה. צריך לציין שלסגרים היתה אמנם השפעה שלילית על הצמיחה בסין ובעולם, אבל גם אפקט מצנן על האינפלציה בעיקר דרך מחיר הנפט ומחירי התובלה . עם תחילת שחרור הסגר, ההשפעה הפוכה ועוזרת למחירי הנפט לעלות.

ישראל הפעילות הכלכלית הריאלית בישראל, עדיין לא מושפעת באופן מהותי מהמלחמה באוקראינה וממשיכה להתרחב(עפ”י הOECD הצמיחה במשק צפויה לעמוד השנה על 4.8%),המשק בתעסוקה מלאה שמובילה ללחצי שכר (במגזר העסקי נרשמה עלייה שנתית ממוצעת של 6.5%) ולעליה באינפלציה העומדת על 4% עם תחזית דומה לשנה הקרובה ולכן גם ראינו העלאת ריבית מהירה לרמה של 0.75% וצפי להעלאות נוספות בהמשך. השקל התייצב מול הדולר סביב 3.3 ש”ח לדולר .

ארה”ב האינדיקטורים הכלכליים בארה”ב מראים שהכלכלה חזקה והמיתון עדיין לא כאן, נתון כזה של “כלכלה רותחת” ואינפלציה גבוהה של 8.3%,נותנים אור ירוק לפד להמשך העלאות ריבית אגרסיביות ע”מ לרסן את האינפלציה בתקווה מבלי להיכנס למיתון.

הפד מקבל אמנם רוח גבית מנתונים דיפלציוניים, שיכולים לבלום את האינפלציה, כגון: הצטברות מלאי במחסנים, וירידה במחירי ההובלה הימית. אולם קיימים נתונים רבים יותר התומכים באינפלציה גבוהה לאורך זמן. ההערכות בשוק הן שצפויות העלאות ריבית תכופות ולקראת סוף השנה נעמוד על ריבית של 2.8% (שהשוק כבר מתמחר). במצב כזה חדשות רעות לכלכלה =עליות בשווקים כי המשקיעים מעריכים שהריבית לא תעלה כמצופה. בפד מנסים למצוא דרך לרסן את האינפלציה מבלי להיכנס למיתון עם שתי הנחות העבודה של השוק:

* אינפלציה בקצב של מעל 5% לאורך זמן,פוגעת ברווחי החברות וכמובן בשערי המניות.

* העלאת ריבית מעל 3.0% עלולה לגרום למשבר חוב ולמיתון.

עד כה לא הוכיחו יו”ר הבנק ושרת האוצר שביכולתם לחזות נכון את האינפלציה. נקווה שהפיקו את הלקחים.

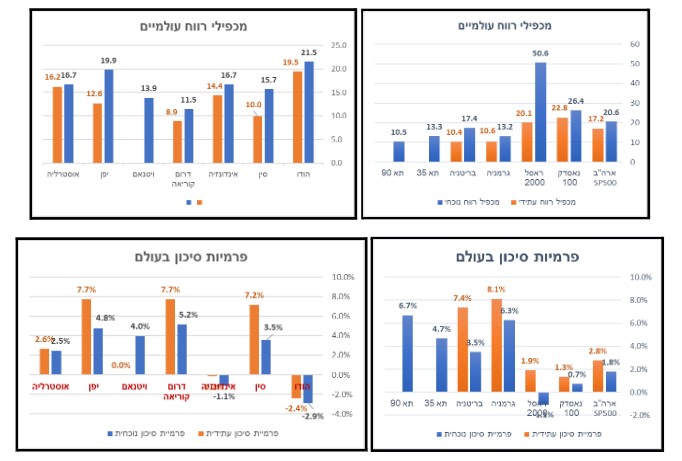

אטרקטיביות השווקים / תמחור (נכון ל07/06/22)

פרמיית הסיכון* שמציעים השווקים

*פרמיית סיכון, היא ההפרש בין התשואה שמציעות שתי חלופות השקעה. האחת חסרת סיכון והשנייה מסוכנת.

ככלל ככל שפרמיית הסיכון גבוהה יותר, כך ההשקעה נחשבת זולה יותר. בשוק המניות פרמיית הסיכון מחושבת ע”י חלוקה של מאה במכפיל הרווח של מניה/סקטור/ שוק, כך מתקבלת תשואת רווח משתמעת באחוזים , ממנה מחסירים את הריבית חסרת הסיכון ( בד”כ של אג”ח ממשלתי ל 10 שנים).

המכפיל ופרמיית הסיכון הנוכחיים אינם מתחשבים בצמיחה צפויה של השוק, אלא רק נותן קנה מידה לפיצוי הצפוי על הסיכון שבהשקעה.

מכפילי הרווח ופרמיית הסיכון של שווקים שונים בעולם

שורה תחתונה

- מכפילי הרווח הצטמצמו בעקבות הירידות בשווקים, מרבית השווקים למעט ארה”ב, נסחרים כבר במכפילים סבירים, אולם לאור החששות ממיתון עולמי והאלטרנטיבה שנפתחה באג”ח, המשקיעים אינם מתנפלים על השוק.

- מכפילי הרווח העתידיים, הינם הערכות אנליסטים על בסיס המשך צמיחה ואינם משקפים בהכרח את הצפוי

לאור המלחמה באוקראינה והשינויים בנתונים הכלכליים. - המשך העלאות ריבית יגרור פגיעה במניות בעיקר מניות עם מכפילי רווח גבוהים / חוב משמעותי.

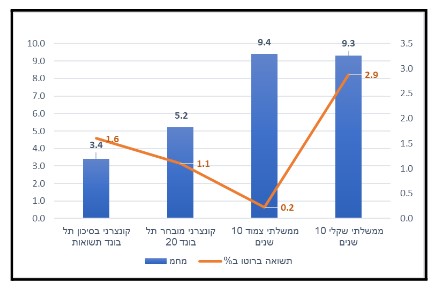

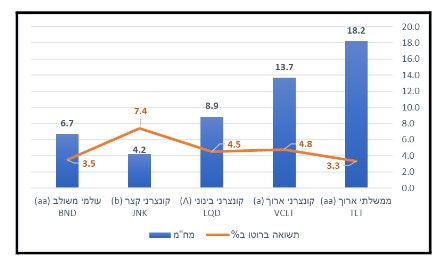

שוק האג”ח*(נכון ל07/06/22)

*את אטרקטיביות שוק האג”ח מודדים באמצעות שלושה פרמטרים עיקריים :דירוג האג”ח המשקף את רמת הביטחון שנראה את כספנו בחזרה, הנמדד באותיות לועזיות (A הגבוה ביותר D הנמוך ביותר). תשואה פנימית לפדיון המשקפת את התשואה השנתית הצפויה והמח”מ המשקף את אורך חיי האג”ח ורגישותו לשינויים בריבית במשק.

תשואות אג”ח בישראל

תשואות אג”ח בחו”ל

שורה תחתונה

- תשואות האג”ח הממשלתי והקונצרני בישראל ובעולם, עלו (כלומר מחירי האג”ח ירדו) לאור החששות מאינפלציה ועליית ריבית.

- תשואת האג”ח בארה”ב משיכות לעלות ויכולות להיות מעניינות להשקעה למשקיע המאמין שהאינפלציה תדעך בטווח זמן קצר (כל עוד האינפלציה גבוהה, זוהי למעשה תשואה ריאלית שלילית ).

- עליות ריבית יפגעו יותר באג”ח עם מח”מ ארוך.

שורה תחתונה מאקרו לסקירה:

- המלחמה באוקראינה עדיין לא הסתיימה והשלכותיה הכלכליות, מעלות את רמת הסיכון בשווקים.

- התיירות הנפתחת בעולם מפצה במידת מה, על הפגיעה בכלכלות התעשייה והשירותים.

- הבורסה האמריקאית, נסחרת עדיין במכפילים גבוהים המשקפים ציפיות לצמיחה מהירה. אינפלציה גבוהה וריבית עולה, יפגעו בצמיחה וישקפו שוק יקר ברובו הצפוי לתנודתיות גבוהה.

- החשש ממיתון / האטה משמעותית בעולם עלה מאוד, אולם הנתונים לא ממש תומכים בכך עד כה.

- הסיכונים העיקריים לשווקים : היפר אינפלציה /סטגפלציה / סיכונים גיאו פוליטיים.

- הכלכלה הישראלית בפריחה ועדיין במחירים נוחים יחסית לעולם.

- ההתאוששות בסין ,מצדיקה חיפוש הזדמנויות מעניינות להשקעה.

האסטרטגיה שלנו למצב:

- ביצוע השקעות בהתבוננות קדימה לעוד חמש שנים ולא לתזמוני שוק.

- פיזור חשיפה סלקטיבי לשווקים, כולל שווקים מתפתחים, אירופה וישראל.

- העדפת חשיפה למניות המתומחרות עדיין במכפילים נוחים, מותאמים לצמיחה הצפויה.

- הפחתת חשיפה למניות צמיחה מוקדמת (חברות ללא רווח) ולחברות עם חוב גדול.

- שילוב מניות ערך במקביל למניות צמיחה הקיימות בתיק, כדי למתן את תנודתיות התיק.

- צמצום רכישות וסלקטיביות בהחזקות אג”ח קונצרני בישראל ובארה”ב.

- הגדלת המרכיב האלטרנטיבי בדגש על התחומים הבאים:#עסקאות תזרים והשבחה (ADDING VALUE).#קרנות שמתמחות בהלוואות מגובות בטחונות (דגש על חוב ראשון, או קרנות בעלות TRACK RECORD מוכח).#עסקאות הלוואה ספציפיות שהבטוחה שלהם היא נדל”ן בעל הערכת שמאי בגובה משמעותי מעל גובה ההלוואה.

הקצאת נכסים עפ”י פילוסופיית ההשקעה של אינווסטור 360

יש לקבוע הקצאת נכסים, ולפעול על פיה, ניתן להיעזר בטבלת מסלולי ההשקעה הבסיסיים המומלצת על ידנו:

דגשים חשובים:

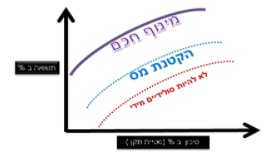

א. לא להיות סולידיים מידי.

ב. שילוב מכשירים עם דחיית מס כדוגמת : פוליסת חיסכון , תיקון 190 קרנות השתלמות מעבר לתקרה, קופת גמל להשקעה.

ג. מינוף חכם – כנגד חלק מהמכשירים הפיננסיים ניתן לקבל הלוואה בריבית נוחה. זכות זו כבר התבטלה בחלק מהמכשירים, והתנאים לקבלתה מקשיחים. אולם עדיין ניתן לקבל מינוף בתנאים טובים.

בברכה,

עומר רבינוביץ

עמי ארביב

וצוות אינווסטור 360