סקירה חודשית, ינואר 2022: השנה שכיף לסכם

עמי ארביב בסקירת שווקים מורחבת לסיכום 2021 – וגם כמה תובנות מעניינות במיוחד לקראת השנה החדשה

האמת? שנה כמו 2021 פשוט תענוג לסכם, והיה גם כיף גדול לחוות אותה בזמן אמת (מבחינת שוק ההון והמשק, לפחות). אבל אם בסיכומים עסקינן, מי כמו עמי ארביב שלנו יודע לעשות את זה נפלא.

בסקירה החודשית הראשונה שלו לשנה הנוכחית – זו שנבחרה גם לסיכום השנה הקודמת – עמי התפייט: “זו הייתה שנה מדהימה. מאתגרת מאוד, מעניינת מאוד, עם תשואות מטורפות – משהו שהיה קשה להתחבר אליו מבחינת השכל מול הרגש. הייתה תחושה בכמה נקודות בזמן שהשוק הולך לקרוס, שאנחנו כאילו בכלכלה בקריסה – ופתאום הדברים משתנים ועפים למעלה והשוק ממשיך לעלות. באמת חוויה יוצאת דופן”.

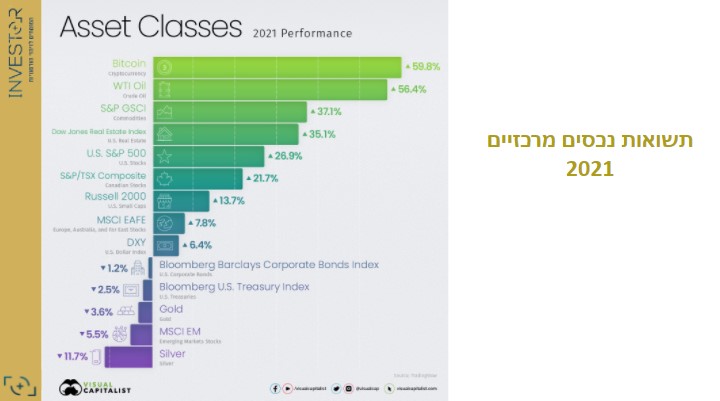

הנתונים והגרפים שהצגנו בוובינר מוכיחים סגול על גבי לבן: זאת הייתה שנה של מסכים ירוקים. מאוד ירוקים. למעט סין, שנקטה מעין בלימה מכוונת עם משבר נדל”ן ואנרגיה ובעיקר עם רגולציה מחמירה ומרסנת, כל המדדים המובילים היו חיוביים, חלקם דו ספרתיים. ת”א 90 ו-35 כיכבו גבוה בצמרת. עליות יפות נרשמו גם בביטקוין, בנפט, בנדל”ן ובסחורות. לעומתם, Russell 2000 היה חלש יחסית, וכמוהו גם מדד המדינות המפותחות ללא ארה”ב (תשואה של 7.8%). תשואות שליליות ראינו בעולם בתחום האג”ח הקונצרני, באג”ח ממשלת ארה”ב ובזהב, שהוא בדרך כלל מפלטם של החוששים ממפולת בשווקים או מאינפלציה קשה.

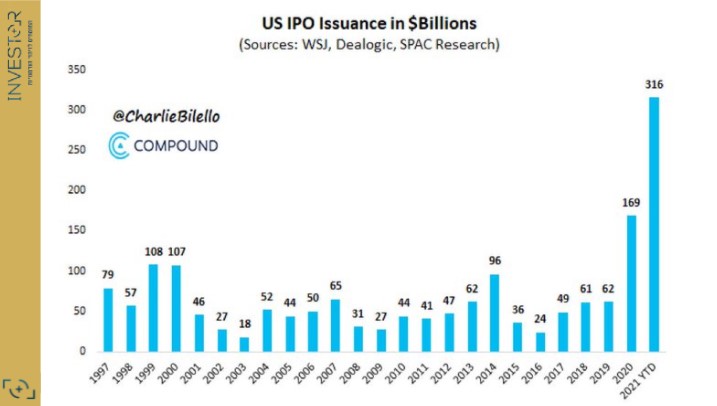

עוד דבר ששווה לשים אליו לב הוא מספר ההנפקות האסטרונומי של 2021 – כחמישית עד רבע מכלל ההנפקות של המילניום הנוכחי! בהשוואה בין IPOs להנפקות SPAC, אין בכלל שאלה מי מנצח: 750 הנפקות ספאק היו ב-2021, רובן המכריע עומדות כעת מתחת לשער ההנפקה. לזה קורא עמי כישלון קולוסלי. בתחום קרנות הגידור, רק שלוש השיגו תשואות של מעל ל-26.9% שהוסיף מדד S&P500. היתר היו מתחת לרף, והיו גם קרנות שהפסידו – עד כדי 41%. אולי מתוך הערכה מוטעית שהשוק עומד להתרסק.

הנה עוד קצת נתונים אופטימיים: האבטלה בארה”ב ירדה אל מתחת ל-4%, ובשונה מהמשבר של 2008 למשל, הפעם מספר המועסקים חזר מהר לשגרה. זה מצוין, אבל צריך גם לקחת בחשבון שזה הרגע שבו הפד מסמן לעצמו וי וכאילו מקבל “רישיון” להתחיל בהעלאות ריבית, לריסון השוק והאפשרות לאינפלציה גבוהה מדי. אינדיקטור חיובי נוסף הוא מדד מנהלי הרכש של PMI אשר בודק את צפי ההזמנות. גם כאן ניכרת חזרה לשגרה כמעט מלאה, ולמרות הצמצום מהשיא של מאי – שמתבטא בעיקר בתעשייה, בשל העיכוב בהגעת חומרי גלם – הכלכלה ללא ספק בהתרחבות.

בישראל הייתה זו שנת שיא בייצוא, בהיקף של 135 מיליארד דולר, ושיפור במדד תנאי הסחר. לראשונה ייצוא השירותים (הייטק בעיקר) עקף את ייצוא הסחורות. חגיגת היוניקורנים והאקזיטים מדברת בעד עצמה. משקיעים זרים באים, הבורסה חוגגת, השקל ממשיך להתחזק ולא משנה כמה מנסים להכות אותו (אולי העלאות ריבית בארה”ב יזיזו משהו בגזרה) – בקיצור, פריחה כלכלית לכל דבר ועניין. שרק ימשיך ככה, טפו טפו.

שאלנו בוובינר מה יכול לסכן את הצמיחה בשווקים. הצגנו תרחישים שונים, מסיכונים גיאופוליטיים דרך וריאנטים עמידים לחיסון ועד היפר אינפלציה והעלאת ריבית חדה ומהירה (השוק למעשה כבר מתמחר העלאה מתונה, אבל מהירה עלולה להוביל למשבר חוב). לפי שעה, אין לכך סבירות גבוהה, אבל לכו תדעו. ובכלל, עמי הזהיר ובצדק משאננות: “2021 הרגילה אותנו שהכול עולה, והלוואי שכך יהיה. אבל חשוב לזכור שיכול גם להיות אחרת. במצב של שאננות חוטפים את המכות הכי קשות”.

אתם מאוד מוזמנים להאזין ולצפות, ויש אפילו בונוס למתמידים: הצגנו בוובינר מספר קרנות סל כאלטרנטיבות אפשריות ל-S&P500, וגם כמה סקטורים מעניינים – מחברות ביטוח, תקשורת ונדל”ן מניב בישראל, דרך בריאות ושבבים בארה”ב ועד לבנקים ואנרגיה באירופה. שווה להתעמק בזה!