אזהרת סיכון

יודגש כי המידע המופיע כאן הינו למטרת לימוד בלבד, ולא נועד לשמש הצעה לקנות או למכור, מוצר פיננסי מכל סוג שהוא! הכותב אינו בעל רישיון לייעוץ השקעות והאמור להלן אינו מהווה תחליף לייעוץ, המתחשב בנתונים ובצרכים המיוחדים של כל אדם! קבלת החלטות על בסיס הנתונים המופיעים להלן, הינה באחריות הקורא בלבד!

להרשמה לוובינאר הקרוב לחצו כאן >>

כותרות מרכזיות

כללי

הסטטיסטיקה השלילית לגבי חודשי מאי -ספטמבר הוכיחה עצמה מצויין השנה.

מרבית המדדים בספטמבר ירדו בהובלת השוק האמריקאי, אבל חודש אוקטובר הנחשב חיובי בד”כ נפתח דווקא בעליות שערים.

כמובן שהיו לירידות גם סיבות נוספות :

- הריבית הגבוהה והחשש מהעלאות ריבית נוספות בעולם.

- תשואות האג”ח שעלו מאוד בארה”ב ומייצרות אלטרנטיבה משמעותית למניות.

- המשבר בכלכלה הסינית והשלכותיו האפשריות על כלכלת העולם.

- ארגון ה BRICS (המדינות המתפתחות) אשר מאיים על מעמדו של הדולר.

- הזינוק במחירי הנפט והחשש מהתפרצות מחודשת של האינפלציה.

- המלחמה באוקראינה שמסרבת להסתיים ופוגעת בכלכלה העולמית

- החשש מהשבתת הממשל בארה”ב (שנדחה לעוד חודש וחצי) .

- התיקון המתבקש בשוק לאחר העליות החדות מתחילת השנה.

סין

- סין עדיין מתמודדת עם משבר לא פשוט בענף הדיור העצום.

- גם בתעשייה ההתאוששות איטית מאוד, אם כי רואים סימנים מעודדים לחזרה לצמיחה עתידית.

- הממשל מבצע רפורמות כולל הורדות ריבית,הקלות לעסקים, וניסיון לגייס משקיעים מהעולם.

- סין שותפת סחר עם מדינות רבות והיחלשותה תפגע (וכבר פוגעת) בכלכלות רבות, עד לכדי מיתון עולמי.

ארה”ב

- מצד אחד שווקי המניות והאג”ח הממשלתיות בארה”ב, סגרו את החודש הגרוע ביותר שלהן, בעיקר כתגובה להצהרה של הפדרל ריזרב, כי הריבית אמורה להישאר גבוהה יותר ולזמן ארוך יותר מכפי שהשוק העריך.

- מצד שני עצם ההצהרה מעידה לכאורה על הסתברות גדלה ל”נחיתה רכה “בכלכלה ללא מיתון משמעותי.

- החשש מהורדת דירוג נוספת לארה”ב ע”י סוכנות מודיס,ברקע החשש מהשבתת הממשל, אמנם נדחה בחודש וחצי אבל לא ירד מהשולחן שכן העימותים בין הרפובליקנים והדמוקרטים מגיעים בתדירות גוברת וזהו רק עניין של זמן עד שזה יקרה.

- שוק העבודה מראה סימני היחלשות, אולם כרגע מדובר רק על חזרה לרמות שלפני הקורונה. רמות האבטלה עדיין נמוכות היסטורית.

- לתפיסת הפד, האינפלציה אכן יורדת (3.7%), אבל לאור העלייה במחירי הנפט וחלק מהסחורות,עלייה חוזרת של האינפלציה,אפשרית לגמרי.

- המסקנה מבחינת הפד היא שהעלאת ריבית נוספת השנה היא עדיין תרחיש אפשרי, ושמירה על ריבית גבוהה לאורך זמן היא הכרחית. את המסר הזה ממשיך ג’רום פאוול לשדר בנחרצות, גם אם כוונתו היא בעיקר לא לגרום לאופוריה בשוק.

- תשואות האג”ח בארצות הברית עלו בחדות והתאימו עצמן לכאורה עצמן למסר של הפד. אולם יש לקחת בחשבון היצע גובר של אג”ח ממשלתי בשוק, כתוצאה מהנפקת חוב חדש ע”י הממשל, ממכירת אג”ח ע”י משקיעים מהעולם (ההערכה היא שבעיקר מיפן) ואי חידוש קניית אג”ח ע”י הפד, שמצמצם את המאזן שלו עפ”י התכנית שקבע.

ישראל

- החשש ממשבר חוקתי ממשיך להעכיר את האווירה וליצור פער בין ביצועי הכלכלה הישראלית והחברות הציבוריות לבין תמחורן בבורסה.

- מאידך הסיכויים להסכם שלום מול סעודיה, מתדלקים אופטימיות מסוימת בבורסה , אם כי רחוק מאופוריה.

- האינפלציה אמנם בירידה, אך השקל ממשיך במגמת היחלשות ועלול להוביל שוב לעליית מוצרי ייבוא ומכאן לעלייה כללית באינפלציה.

- מנגד יש לציין את הגדלת ייצוא הגז מישראל, והייצוא הבטחוני שמתחזק מאוד מהמלחמה באוקראינה ואלו הם גורמים שיסייעו לשקל להתחזק חזרה בהמשך.

- האינפלציה עלתה באוגוסט מעט מעל הצפוי ,הגירעון הממשלתי גדל עוד וניכרת האטה מסוימת במשק בהובלת שוק הדיור.

- בראיה שנתית הכלכלה הישראלית עדיין צומחת,שוק העבודה חזק יחסית, והשקל הנחלש , הם גורמים התומכים

בהמשך העלאות ריבית. - אולם ההערכה היא שבנק ישראל לא ימהר להעלות את הריבית כדי לא לפגוע בכלכלה.

- שוק המניות המקומי עדיין חלש ביחס לשווקים בחו”ל. שוק האג”ח לעומת זאת מפגין יציבות יחסית לחו”ל.

אירופה

- קצב האינפלציה השנתי בגוש האירו ירד בחודש ספטמבר ל 4.3%. אינפלציית הליבה ירדה ל 4.5%.

- מנגד ה-ECB העלה את הריבית בספטמבר ב-25 נ”ב ל-4.50%.

- הצמיחה בגוש חלשה, סנטימנט החברות בדעיכה גם בעקבות היחלשות הסחר עם סין, הפעילות הכלכלית החשובה

בסקטור התעשייתי הגרמני, נותרה חלשה יותר מאשר הפעילות בתעשייה בכלכלות הגדולות האחרות בגוש האירו. הסיכוי לראות התאוששות משמעותית בסיום עונת התיירות, נמוך מאוד. - מחירי האנרגיה העולים לקראת הכניסה לחורף וההוצאה הגוברת על תקציבי ביטחון, יקשו עוד על הכלכלה האירופית.

- הסיכוי להעלאות ריבית נוספות נמוך מאוד.

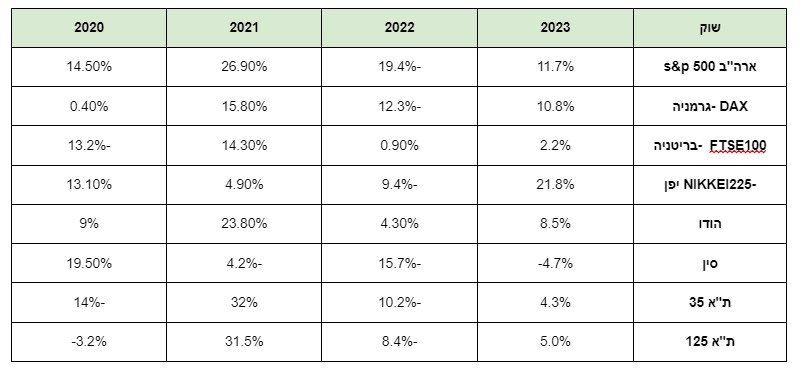

ביצועי השווקים (נכון ל 02/10/23)

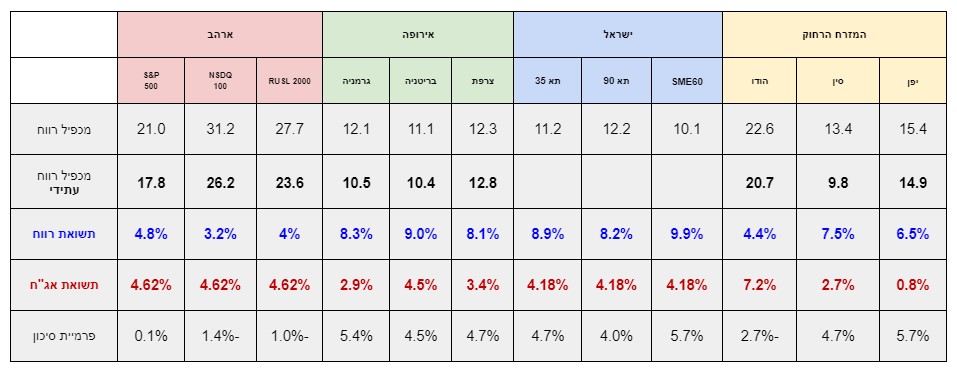

אטרקטיביות השווקים / תמחור (נכון ל02/10/23)

פרמיית הסיכון* שמציעים השווקים

*פרמיית סיכון, היא ההפרש בין התשואה שמציעות שתי חלופות השקעה. האחת חסרת סיכון והשנייה מסוכנת.

ככלל ככל שפרמיית הסיכון גבוהה יותר, כך ההשקעה נחשבת זולה יותר. בשוק המניות פרמיית הסיכון מחושבת ע”י חלוקה של מאה במכפיל הרווח של מניה/סקטור/ שוק, כך מתקבלת תשואת רווח משתמעת באחוזים, ממנה מחסירים את הריבית חסרת הסיכון ( בד”כ של אג”ח ממשלתי ל 10 שנים).

המכפיל ופרמיית הסיכון הנוכחיים אינם מתחשבים בצמיחה צפויה של השוק, אלא רק נותן קנה מידה לפיצוי הצפוי על הסיכון שבהשקעה.

מכפילי הרווח ופרמיית הסיכון של שווקים שונים בעולם

שורה תחתונה

- מרבית השווקים המפותחים נסחרים במכפילים סבירים למעט ארה”ב בה המכפילים מעל הממוצע הרב שנתי.

- לציין כי המכפילים בארה”ב מוטים מעלה בגלל מניות טכנולוגיה יקרות בעלות משקל גבוה במדדים (מדד SP500 משקל שווה נסחר בתשואה שלילית מתחילת שנה,ובמכפיל עתידי נמוך יותר מהמדד הרגיל).

- פרמיות הסיכון בישראל מעניקות פיצוי סביר על הסיכון במניות למי שמאמין בכלכלה הישראלית.

- מכפילי הרווח העתידיים, הינם הערכות אנליסטים על בסיס המשך צמיחה ואינם משקפים בהכרח את הצפוי לאור המלחמה באוקראינה והחששות ממיתוןוהתפרצות חוזרת של האינפלציה.

- המשך העלאות ריבית יגרור פגיעה בעיקר במניות של חברות עם חוב משמעותי/ שולי רווח נמוכים.

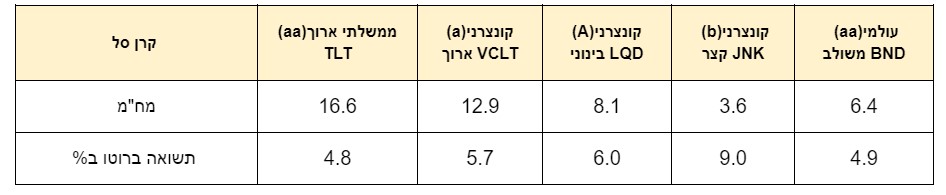

שוק האג”ח*(נכון ל02/10/23)

*את אטרקטיביות שוק האג”ח מודדים באמצעות שלושה פרמטרים עיקריים :דירוג האג”ח המשקף את רמת הביטחון שנראה את כספנו בחזרה, הנמדד באותיות לועזיות (A הגבוה ביותר D הנמוך ביותר). תשואה פנימית לפדיון המשקפת את התשואה השנתית הצפויה והמח”מ המשקף את אורך חיי האג”ח ורגישותו לשינויים בריבית במשק.

תשואות אג”ח בישראל

תשואות אג”ח בחו”ל

שורה תחתונה

- תשואות האג”ח הממשלתי והקונצרני האיכותי בישראל ובעולם, מספקים תשואות גבוהות, בהתחשב בהתמתנות האינפלציה

ובהורדות ריבית עתידיות. - באג”ח עם מח”מ ארוך ציפיות השוק לעליות ריבית נוספות עלולות לגרום לירידות שערים וההיפך.

- בהשוואה למה שהורגלנו בשנים האחרונות, האג”ח מהווה כיום אלטרנטיבה למניות, או לבניית תיקי השקעות משולבי אג”ח ומניות.

שורה תחתונה מאקרו לסקירה:

-

- מחירי הנפט העולים מאיימים על תהליך בלימת האינפלציה וגורמים לחששות מהעלאות ריבית נוספות, אולם הסיכוי לכך אינו גבוה, מאחר ועליית מחירי האנרגיה תקשה עוד יותר על הצמיחה הכלכלית הנחלשת בעולם, מה שיגרום לירידה בביקוש ומאידך מחירים גבוהים יפתו את המפיקות להפיק יותר נפט במחיר אטקטיבי ולכן לעודף היצע שיביא לנקודת שיווי משקל.

- הבנקים המרכזיים בארה”ב ואירופה עדיין במגמת צמצום כמותי ה”שואב” מזומנים מהכלכלה.

- התרחיש של הורדת ריבית השנה בארה”ב אירופה וישראל לא על הפרק כרגע, אולם גם העלאות נוספות הן בסבירות נמוכה.

- מדדי המניות באירופה נסחרים ברמות נוחות, אולם הפגיעה בצמיחה תקשה על השווקים להמשיך ולעלות.

- סין נאבקת בינתיים ללא הצלחה במשבר הכלכלי, שמשפיע על כל העולם וכרגע בעיקר על אירופה ואוסטרליה.

- הכלכלה הישראלית בטלטלה, אולם הגורמים התומכים בהמשך הצמיחה חזקים מאוד.

האסטרטגיה שלנו למצב:

- ביצוע השקעות בהתבוננות קדימה לעוד חמש שנים ולא לתזמוני שוק.

- בארה”ב בחינת שילוב של מניות וקרנות סל להשקעה במדדים נבחרים.

- העדפת חשיפה למניות המתומחרות במכפילים נוחים, המותאמים לצמיחה נמוכה.

- הפחתת חשיפה למניות צמיחה מוקדמת (חברות ללא רווח).

- הפחתת חשיפה לחברות עם חוב גדול.

- שילוב מניות ערך במקביל למניות צמיחה הקיימות בתיק, כדי למתן את תנודתיות התיק.

- אם החזקות אג”ח – אז עדיפות לממשלתי או קונצרני בדירוג גבוה.

בברכת חודש מוצלח וירוק

עומר רבינוביץ

עמי ארביב

וצוות אינווסטור 360