אזהרת סיכון

יודגש כי המידע המופיע כאן הינו למטרת לימוד בלבד, ולא נועד לשמש הצעה לקנות או למכור, מוצר פיננסי מכל סוג שהוא! הכותב אינו בעל רישיון לייעוץ השקעות והאמור להלן אינו מהווה תחליף לייעוץ, המתחשב בנתונים ובצרכים המיוחדים של כל אדם! קבלת החלטות על בסיס הנתונים המופיעים להלן, הינה באחריות הקורא בלבד!

להרשמה לוובינאר הקרוב לחצו כאן >>

כללי

הקטר העולמי של ארה”ב מראה סוף סוף סימני התעייפות ראשונים אחרי שהפד עושה הכל כדי לחנוק אותו קצת, וזה אמור לגרום למשקיעים קצת נחת,כי כשהשוק נחלש לפד יש צידוק להתחיל להוריד ריבית ולאפשר לכולם לנשום קצת לרווחה. אלא…שהמציאות אף פעם לא פועלת לפי הציפיות ולפי תכניות מוכתבות. האינפלציה על נגזרותיה השונות מרימה שוב ראש ומראה סימנים שהעתיד לא הולך לכיוון של המשך ירידה.

הציפיות של השוק בתחילת שנה לשש הורדות ריבית ובסה”כ 1.5% בשנת 2024, נמוגו כמו עשן, וכעת השוק מצפה להורדת ריבית ואחת ובסה”כ רבע אחוז.

השורות האלו נכתבות לפני החלטת הפד על גובה הריבית, אבל ההערכה היא שב99% לא נראה הורדת ריבית גם הפעם. יותר מכך השוק מתחיל להפנים שייתכן שפנינו לשנה ללא הורדת ריבית ואולי אפילו לעליית ריבית (אך הסבירות לכך נמוכה).

לא סתם הסקירה לרוב נפתחת עם הכלכלה האמריקאית. הריבית שם אינה רק בעיה של האמריקאים, היא משפיעה על שערי המטבע בעולם ומשפיעה על היכולת להוריד ריבית במקומות בהם זה מתבקש כמו באירופה ובישראל.

בישראל אנו בתקופה קשה ומכרעת לפני צומת החלטות על הפסקת אש או המשך לחימה והטלטלה מורגשת היטב בשוק. ובהמשך לכתוב עד כאן גם בישראל לא מצפים להורדת ריבית קרובה, למרות שזה יכול לעזור מאוד לכלכלה. פשוט הסיכונים גדולים מהסיכויים.

ארה”ב

- כפי שצויין מדד אינפלציית הליבה המועדף על הפד נשאר במרץ על 2.8% כשהשוק ציפה ל2.7%.

- יותר מכך מדדי המחירים לתעשיה הנוכחיים והמקדימים מצביעים על עליית מחירים ועלויות ,מה שצפוי להתגלגל ללקוחות ולייקר את המחירים (ראה ערך אינפלציה…).

- מצד שני צמיחת התוצר האטה ברבעון הראשון של 2024 באופן מפתיע מרמה של 3.4% לרמה של 1.6% (תחזית 2.5%). אם כי יש לציין כי בניכוי שינויים במלאים וסחר חוץ שהם תנודתיים מטבעם, הביקושים בארה”ב גופה צמחו בשיעור גבוה של 2.8%. כך שקשה להגדיר שזו מגמת היחלשות אמיתית.

- עונת הדוחות לרבעון הראשון עדיין בעיצומה , התוצאות מעורבות אבל עם נטייה להפתעות חיוביות עד כה, מה שמחזק את ההנחה שהריבית הגבוהה טרם פגעה בחברות הגדולות.

ישראל

- חברת הדירוג הבינלאומית Fitch הותירה את דירוג האשראי של ישראל ללא שינוי ברמה של +A אך הורידה את תחזית הדירוג מ”יציבה” ל”שלילית”.

- חברת הדירוג S&P הורידה את תחזית הדירוג של ישראל מדירוג של -AA לדירוג +A כשהתחזית נותרה “שלילית”.

- צריך לציין כי למרות ההורדה הדירוג של ישראל עדיין גבוה, אבל גיוס חוב בחו”ל נעשה בריבית של מדינות המדורגות נמוך יותר.

- שיעור האינפלציה השנתית במשק ב-12 החודשים האחרונים, עלה מכ-2.5% בפברואר 2024 לכ-2.7% בחודש מרץ.

- הגירעון המצטבר ב-12 החודשים האחרונים הסתכם בכ-117.3 מיליארד שקל המהווה כ-6.2% מהתוצר.

עלייה של כ-0.6% לעומת הנתון בחודש הקודם. - הדולר התחזק בכ-3.7% ביחס לשקל באפריל, והתחזקות זו בנוסף למחירי הסחורות, פוטנציאל לעידוד האינפלציה ובכך מפחיתה את הסיכוי להורדת ריבית נוספת במאי.

- שיעור האבטלה ירד לכ-3.1% במרץ 2024, לעומת כ-3.2% בפברואר.

- המדד המשולב לבחינת מצב המשק לחודש פברואר 2024 עלה בכ-0.5%, בהמשך לעלייה של כ-0.4% בינואר.

אירופה

- האינפלציה מראה ירידה יציבה בגוש האירו, אולם מאידך מקשה על הבנק המרכזי להפחית ריבית מחשש להחלשת המטבע מול הדולר ובכך להאיץ שוב את האינפלציה.

- בריטניה מראה סימני התאוששות ומדד המניות פרץ את תקרת 8000 הנקודות. האינפלציה שיורדת מעודדת את ההערכות שנראה שם הורדת ריבית בקרוב, מה שמעודד את המשקיעים ודוחף אותם למניות.

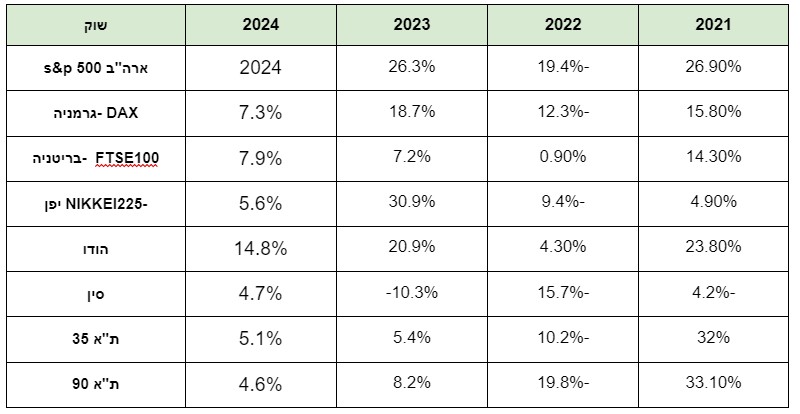

ביצועי השווקים נכון ל 01/05/24

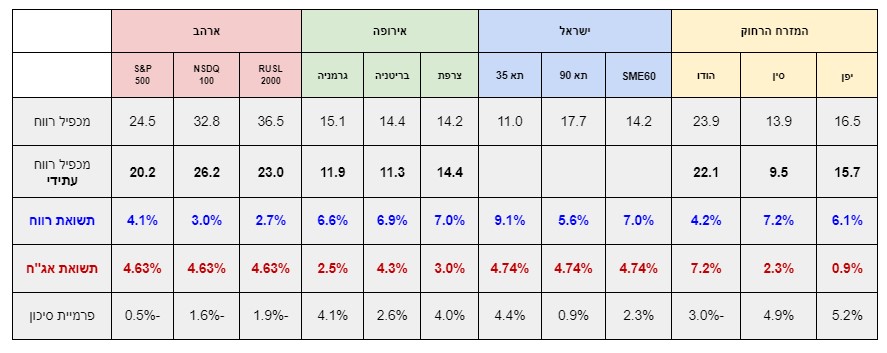

אטרקטיביות השווקים / תמחור (נכון ל01/05/24)

פרמיית הסיכון* שמציעים השווקים

*פרמיית סיכון, היא ההפרש בין התשואה שמציעות שתי חלופות השקעה. האחת חסרת סיכון והשנייה מסוכנת.

ככלל ככל שפרמיית הסיכון גבוהה יותר, כך ההשקעה נחשבת זולה יותר. בשוק המניות פרמיית הסיכון מחושבת ע”י חלוקה של מאה במכפיל הרווח של מניה/סקטור/ שוק, כך מתקבלת תשואת רווח משתמעת באחוזים, ממנה מחסירים את הריבית חסרת הסיכון ( בד”כ של אג”ח ממשלתי ל 10 שנים).

המכפיל ופרמיית הסיכון הנוכחיים אינם מתחשבים בצמיחה צפויה של השוק, אלא רק נותן קנה מידה לפיצוי הצפוי על הסיכון שבהשקעה.

מכפילי הרווח ופרמיית הסיכון של שווקים שונים בעולם

שורה תחתונה

- מרבית השווקים המפותחים נסחרים במכפילים סבירים למעט ארה”ב בה המכפילים מעל הממוצע הרב שנתי.

- לציין כי המכפילים בארה”ב מוטים מעלה בגלל מניות טכנולוגיה יקרות בעלות משקל גבוה במדדים

- פרמיות הסיכון בישראל מעניקות פיצוי סביר על הסיכון במניות למי שמאמין בכלכלה הישראלית.

- מכפילי הרווח העתידיים, הינם הערכות אנליסטים על בסיס המשך צמיחה ואינם משקפים בהכרח את כל הסיכונים.

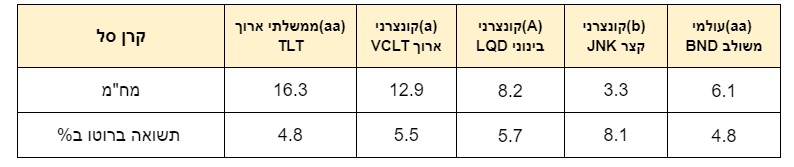

שוק האג”ח*(נכון ל01/05/24)

*את אטרקטיביות שוק האג”ח מודדים באמצעות שלושה פרמטרים עיקריים :דירוג האג”ח המשקף את רמת הביטחון שנראה את כספנו בחזרה, הנמדד באותיות לועזיות (A הגבוה ביותר D הנמוך ביותר). תשואה פנימית לפדיון המשקפת את התשואה השנתית הצפויה והמח”מ המשקף את אורך חיי האג”ח ורגישותו לשינויים בריבית במשק.

תשואות אג”ח בישראל

תשואות אג”ח בחו”ל

שורה תחתונה

- תשואות האג”ח הממשלתי והקונצרני האיכותי בישראל ובעולם, מספקים תשואות גבוהות, בהתחשב בהתמתנות האינפלציה ובהורדות ריבית עתידיות.

- ציפיות השוק לירידת ריבית צפויות לגרום לעליית שערים ולירידת תשואות ולהיפך.

- האג”ח מהווה כיום אלטרנטיבה למניות, או לבניית תיקי השקעות משולבי אג”ח ומניות.

שורה תחתונה מאקרו לסקירה:

-

- העולם תולה תקוות בעסקת החטופים שתוביל להפסקת אש ולרגיעה ביטחונית. אין שום וודאות שהדבר יקרה ואם יקרה גם כאן לא בהכרח יתנהל כמצופה.

- העימות הבין גושי והסנקציות הרבות המוטלות על יבוא ויצוא, מקשה על שיפור התחזית לצמיחה עולמית.

- בישראל כבר ירדה הריבית וכרגע אין צפי להורדה נוספת בקרוב.

- השוק מתמחר כרגע את הסיכוי הרב ביותר להורדת ריבית בארה”ב לחודש דצמבר (רבע אחוז).

- הסיכוי להורדת ריבית באירופה לקראת סוף רבעון שני נראה סביר.

האסטרטגיה שלנו למצב:

- ביצוע השקעות בהתבוננות קדימה לעוד חמש שנים.

- לא לבנות ציפיות אופטימיות מדי על סיום המלחמה בטווח הזמן הקרוב.

- שילוב מניות המתומחרות במכפילים נוחים, המותאמים לצמיחה נמוכה.

- חשיפה מינימלית למניות חברות צמיחה מוקדמת (חברות ללא רווח) ולחברות טובות עם חוב גדול.

- שילוב החזקות אג”ח – עדיפות לממשלתי או קונצרני בדירוג השקעה.

בברכת חודש מוצלח וירוק

עומר רבינוביץ

עמי ארביב

וצוות אינווסטור 360