אזהרת סיכון

יודגש כי המידע המופיע כאן הינו למטרת לימוד בלבד, ולא נועד לשמש הצעה לקנות או למכור, מוצר פיננסי מכל סוג שהוא! הכותב אינו בעל רישיון לייעוץ השקעות והאמור להלן אינו מהווה תחליף לייעוץ, המתחשב בנתונים ובצרכים המיוחדים של כל אדם! קבלת החלטות על בסיס הנתונים המופיעים להלן, הינה באחריות הקורא בלבד!

להרשמה לוובינאר הקרוב לחצו כאן

ביצועי השווקים (נכון ל 03/05/22)

אירועים וכותרות :

כללי :

חודש אפריל היה אחד הגרועים מזה שנים רבות בבורסות העולם ובעיקר בארה”ב. את חששות המשקיעים מנגיף הקורונה החליפה ההבנה כי המלחמה באוקראינה לא עומדת להסתיים בקרוב. מכאן המסקנה היא שהאינפלציה המושפעת ממחירי הסחורות, איתנו לעוד זמן בלתי ידוע והספירלה שהיא מייצרת, מחלחלת גם לתחומי הליבה של מדדי המחירים. המשמעות היא נקיטת צעדי הפסקת רכישות אג”ח והעלאות ריבית, שמצמצמים את הנזילות בשווקים, גורמים לירידות שערים במניות ועלולים להוביל למיתון.

אירופה האינפלציה ממשיכה כצפוי לזנק לרמה של 7.5%, הנגידה הכריזה אמנם שברבעון השלישי הבנק המרכזי יפסיק לרכוש אג”ח, אולם הצמיחה השברירית, מקשה על העלאת ריבית במועד מוגדר ונשארה לשיקול דעת בהמשך.

סין מדיניות אפס סובלנות לקורונה, ממשיכה לגרום לסגרים והשבתת פעילות במחוזות שונים ולפגיעה נוספת בצמיחה ובשרשרת הייצור והייצוא. מדד מנהלי הרכש בתעשייה מצביע על התכווצות משמעותית, שמשפיעה לרעה על הספקת הסחורות בזמן ועל כלכלת סין שסובלת גם כך מנסיגה בחודשים האחרונים.

ישראל הכלכלה בישראל ממשיכה להתרחב, האבטלה בירידה והמשק מתקרב לתעסוקה מלאה שעלולה להוביל ללחצי שכר ולעליה באינפלציה העומדת כרגע על 3.5% עם תחזית לשנה הקרובה של 2.8%.הצמיחה במשק צפויה לעמוד השנה על 5.5% מה שמצביע על כלכלה חזקה ולכן גם ראינו העלאת ריבית מהירה לרמה של 0.35% וכנראה שנראה עוד בהמשך. השקל נחלש מול הדולר, בעיקר בגלל ההתחזקות של הדולר ולא בגלל חולשת השקל ביחס לסל המטבעות.

ארה”ב נתון הצמיחה האחרון הפתיע כשירד ב1.4% וגרם לבהלה מסוימת כאילו המיתון כבר כאן. אולם בהתבוננות על הצריכה הפרטית הריאלית עלתה ב 2.7% וכמו כן חל שיפור במדד האמון הצרכני שמעיד על נכונות הציבור להוציא כסף. האינפלציה גבוהה ועומדת על 8.5%, אבל ניכרת האטה בקצב צמיחת אינפלציית הליבה שזו בהחלט בשורה טובה. ההערכות בשוק הן שצפויות העלאות ריבית תכופות לריסונה ולכן חזרנו לתופעה של

חדשות רעות לכלכלה =עליות בשווקים כי המשקיעים מעריכים שהריבית לא תעלה כמצופה.

בפד מנסים למצוא דרך לרסן את האינפלציה מבלי להיכנס למיתון עם שני נתונים חשובים :

* אינפלציה בקצב של מעל 5% לאורך זמן, פוגעת ברווחי החברות וכמובן בשערי המניות.

* העלאת ריבית מעל 3.0% עלולה לגרום למשבר חוב ולמיתון.

יש לציין שיש גם מס’ נתונים דיפלציוניים, שיכולים לבלום את האינפלציה, כגון: הצטברות מלאי במחסנים, ירידה במחירי ההובלה הימית וירידה בלחץ הייצור בסין שמפחית את הלחץ בשרשרת האספקה.

השפעת גורמים אלו תתברר בחודשים הקרובים, ונקווה שהירידה באינפלציית הליבה היא סנונית ראשונה בכיוון.

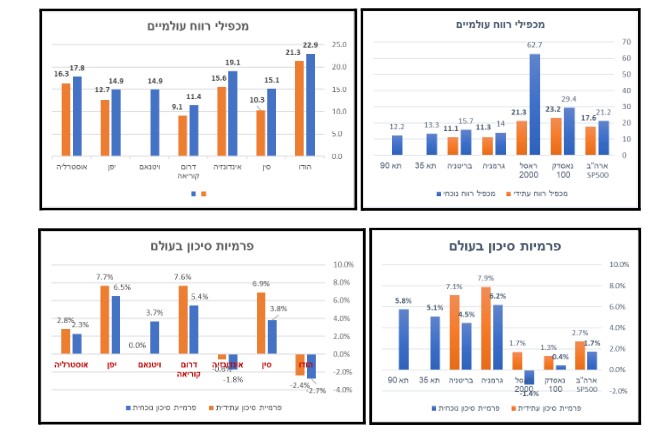

אטרקטיביות השווקים / תמחור (נכון ל03/05/22)

פרמיית הסיכון* שמציעים השווקים

*פרמיית סיכון, היא ההפרש בין התשואה שמציעות שתי חלופות השקעה. האחת חסרת סיכון והשנייה מסוכנת.

ככלל ככל שפרמיית הסיכון גבוהה יותר, כך ההשקעה נחשבת זולה יותר. בשוק המניות פרמיית הסיכון מחושבת ע”י חלוקה של מאה במכפיל הרווח של מניה/סקטור/ שוק, כך מתקבלת תשואת רווח משתמעת באחוזים , ממנה מחסירים את הריבית חסרת הסיכון ( בד”כ של אג”ח ממשלתי ל 10 שנים).

המכפיל ופרמיית הסיכון הנוכחיים אינם מתחשבים בצמיחה צפויה של השוק, אלא רק נותן קנה מידה לפיצוי הצפוי על הסיכון שבהשקעה.

מכפילי הרווח ופרמיית הסיכון של שווקים שונים בעולם

שורה תחתונה

- הירידות בשווקים מקטינות את מכפילי הרווח, אולם העליה בריבית בחלק מהשווקים,לא מאפשרת לפרמיות הסיכון להתרחב משמעותית. השוק בהמתנה להתבהרות הנתונים.

- מכפילי הרווח העתידיים, הינם הערכות אנליסטים על בסיס המשך צמיחה ואינם משקפים בהכרח את הצפוי

לאור המלחמה באוקראינה והשינויים בנתונים הכלכליים. - העלאת ריבית משמעותית תגרור פגיעה במניות בעיקר מניות עם מכפילי רווח גבוהים / חוב משמעותי.

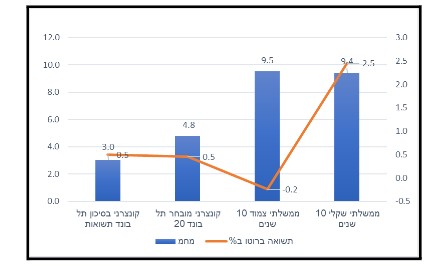

שוק האג”ח*(נכון ל03/05/22)

*את אטרקטיביות שוק האג”ח מודדים באמצעות שלושה פרמטרים עיקריים :דירוג האג”ח המשקף את רמת הביטחון שנראה את כספנו בחזרה, הנמדד באותיות לועזיות (A הגבוה ביותר D הנמוך ביותר). תשואה פנימית לפדיון המשקפת את התשואה השנתית הצפויה והמח”מ המשקף את אורך חיי האג”ח ורגישותו לשינויים בריבית במשק.

תשואות אג”ח בישראל

תשואות אג”ח בחו”ל

שורה תחתונה

- תשואות האג”ח הממשלתי והקונצרני בישראל ובעולם, עלו (כלומר מחירי האג”ח ירדו) לאור החששות מאינפלציה ועליית ריבית.

- תשואת האג”ח בארה”ב עלו ובמצב רגיל יכולות להיות מעניינות להשקעה, אולם עקב האינפלציה הגבוהה, זוהי למעשה תשואה שלילית ריאלית.

- עליות ריבית יפגעו יותר באג”ח עם מח”מ ארוך.

שורה תחתונה מאקרו לסקירה:

- המלחמה באוקראינה עדיין לא הסתיימה והשלכותיה הכלכליות, מעלות את רמת הסיכון בשווקים.

- נגיף הקורונה נדחק לשוליים תחת ההגדרה של “לחיות עם הנגיף”.

- התיירות הנפתחת בעולם מפצה במידת מה, על הפגיעה בתעשייה כתוצאה משרשרת האספקה ועליית מחירי הגלם.

- למרות ירידות השערים בבורסה האמריקאית, השוק שם נסחר במכפילים גבוהים המשקפים ציפיות לצמיחה מהירה. אינפלציה גבוהה וריבית עולה, יפגעו בצמיחה וישקפו שוק יקר ברובו הצפוי לתנודתיות גבוהה.

- החשש ממיתון / האטה משמעותית בעולם עלה מאוד.

- הסיכונים העיקריים לשווקים: אינפלציה שתצא משליטה / סיכונים גיאו פוליטיים/ מוטציות עמידות לחיסון.

- הכלכלה הישראלית בפריחה ועדיין במחירים נוחים יחסית לעולם.

- חוסר הוודאות סביב סין שיצר מחירים נוחים למניות רבות,מצדיק חיפוש הזדמנויות מעניינות להשקעה.

האסטרטגיה שלנו למצב:

- ביצוע השקעות בהתבוננות קדימה לעוד חמש שנים ולא לתזמוני שוק.

- פיזור חשיפה סלקטיבי לשווקים, כולל שווקים מתפתחים, אירופה וישראל.

- העדפת חשיפה למניות המתומחרות עדיין במכפילים נוחים, מותאמים לצמיחה הצפויה.

- הגדלת חשיפה לסקטורים בריאות,צריכה בסיסית, אנרגיה (כולל ירוקה).

- הפחתת חשיפה למניות צמיחה מוקדמת (חברות ללא רווח) ולחברות עם חוב גדול.

- שילוב מניות ערך במקביל למניות צמיחה הקיימות בתיק, כדי למתן את תנודתיות התיק.

- צמצום רכישות וסלקטיביות בהחזקות אג”ח קונצרני בישראל ובארה”ב.

- הגדלת המרכיב האלטרנטיבי בדגש על התחומים הבאים:#עסקאות תזרים והשבחה (ADDING VALUE).#קרנות שמתמחות בהלוואות מגובות בטחונות (דגש על חוב ראשון, או קרנות בעלות TRACK RECORD מוכח).#עסקאות הלוואה ספציפיות שהבטוחה שלהם היא נדל”ן בעל הערכת שמאי בגובה משמעותי מעל גובה ההלוואה.

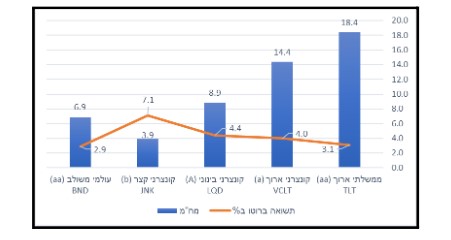

הקצאת נכסים עפ”י פילוסופיית ההשקעה של אינווסטור 360

יש לקבוע הקצאת נכסים, ולפעול על פיה, ניתן להיעזר בטבלת מסלולי ההשקעה הבסיסיים המומלצת על ידנו:

דגשים חשובים:

א. לא להיות סולידיים מידי.

ב. שילוב מכשירים עם דחיית מס כדוגמת : פוליסת חיסכון , תיקון 190 קרנות השתלמות מעבר לתקרה, קופת גמל להשקעה.

ג. מינוף חכם – כנגד חלק מהמכשירים הפיננסיים ניתן לקבל הלוואה בריבית נוחה. זכות זו כבר התבטלה בחלק מהמכשירים, והתנאים לקבלתה מקשיחים. אולם עדיין ניתן לקבל מינוף בתנאים טובים.

בברכה,

עומר רבינוביץ

עמי ארביב

וצוות אינווסטור 360