אזהרת סיכון

יודגש כי המידע המופיע כאן הינו למטרת לימוד בלבד, ולא נועד לשמש הצעה לקנות או למכור, מוצר פיננסי מכל סוג שהוא! הכותב אינו בעל רישיון לייעוץ השקעות והאמור להלן אינו מהווה תחליף לייעוץ, המתחשב בנתונים ובצרכים המיוחדים של כל אדם! קבלת החלטות על בסיס הנתונים המופיעים להלן, הינה באחריות הקורא בלבד!

להרשמה לוובינאר הקרוב לחצו כאן

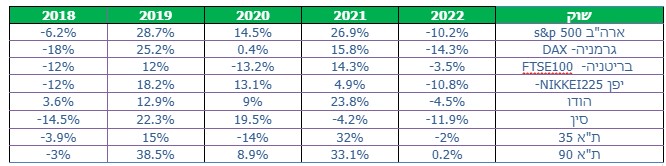

ביצועי השווקים (נכון ל 10/03/22)

אירועים וכותרות :

כללי :

הפלישה לאוקראינה יצרה גלי הלם בעולם! מצד אחד הסיכוי לפלישה נתפס כנמוך אפילו ע”י נשיא אוקראינה, למרות המודיעין המדויק של ארה”ב. מצד שני התמודדות מעוררת ההערכה של האוקראינים ותגובה של העולם המערבי, שהיתה חזקה הרבה יותר ממה שצפו ונערכו כנראה ברוסיה. כבר עכשיו ניתן לומר שההשפעות של המשבר הזה יהיו ארוכות טווח מהיבטים רבים :החל מיחסים בינלאומיים ותלות בקשרים כלכליים, דרך השקעות משמעותיות בביטחון, עבור בהגירה וכלה בזינוק במחירי הסחורות והאטה נוספת של שרשרת האספקה, שמזניקים את האינפלציה ומשבשים את היציאה המדורגת מהמדיניות המרחיבה שננקטה עד כה לתמיכה בכלכלה.

גלובלי:

כללי: המגמה הכללית בעולם היא בלימת האינפלציה המתפרצת, בעיקר ע”י הפחתת רכישות האג”ח והעלאות ריבית. ההיסטוריה מלמדת שעליה קיצונית במחירי הסחורות, גורמות לפגיעה בצמיחה הכלכלית ולחשש מספירלת אינפלציה שבה עליות המחירים גורמים לעלייה בשכר שגורם בתורו לעליית אינפלציה נוספת.

מכאן ברור שמאחר ולבנקים המרכזיים אין יכולת להתמודד עם ההיצע הנמוך, התגובה שלהם תתבטא בעלייה משמעותית יותר מהצפוי של הריבית על מנת לצנן הביקוש. תגובה כזו מעלה את הסיכוי להאטה / מיתון משמעותי!!

אירופה: הבנק המרכזי שנקט בהמשך המדיניות המרחיבה, נאלץ להתמודד עם אינפלציה מזנקת והרעה בתנאים הפיננסיים ולשקול מחדש צעדיו. עליית ריבית משמעותית עלולה לפגוע קשה בצמיחה השברירית באירופה.

סין: המדינה מצאה עצמה במצב בעייתי מול רוסיה, איתה נקשרו קשרים ונוצרו התחייבויות חדשות ממש לפני הפלישה. תמיכה משמעותית ברוסיה עלולה לפגוע כלכלית בסין מול המערב שתגובתו הפתיעה את הסקפטיים ביותר.

ישראל: הכלכלה בישראל מתרחבת ומשגשגת, שיעור האבטלה יורד והגירעון מצטמצם. האינפלציה בישראל נמוכה יחסית לעולם בגלל השקל החזק ואספקת הגז המקומית, אולם העלייה במחירי הסחורות לא תדלג עלינו לגמרי והעלאת ריבית בהחלט על הפרק. הבורסה בישראל לא תיכנס למדדי MSCI, אבל עדיין בולטת לטובה ביחס לעולם.

ארה”ב: האינדיקטורים הכלכליים מצביעים על המשך צמיחה מהירה ושוק העבודה ממשיך להשתפר. אבל אבל האינפלציה צומחת במהירות ותחייב צעדי בלימה של העלאות ריבית תכופות לריסונה. תחזיות השוק עדיין לא משקפות אינפלציה משמעותית לשנים הקרובות. אין וודאות שכך יהיה!

אטרקטיביות השווקים / תמחור (נכון ל08/03/22)

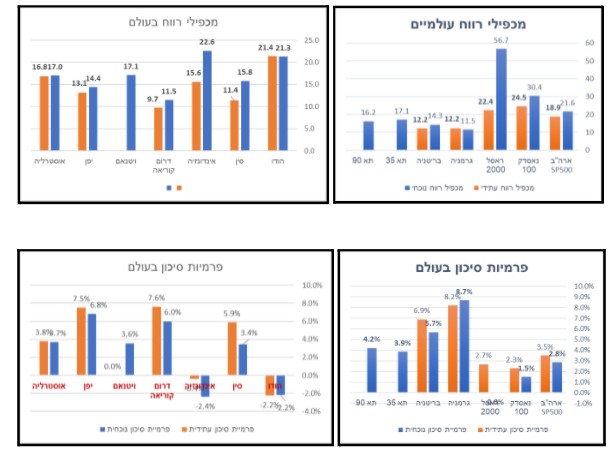

פרמיית הסיכון* שמציעים השווקים

*פרמיית סיכון, היא ההפרש בין התשואה שמציעות שתי חלופות השקעה. האחת חסרת סיכון והשנייה מסוכנת.

ככלל ככל שפרמיית הסיכון גבוהה יותר, כך ההשקעה נחשבת זולה יותר. בשוק המניות פרמיית הסיכון מחושבת ע”י חלוקה של מאה במכפיל הרווח של מניה/סקטור/ שוק, כך מתקבלת תשואת רווח משתמעת באחוזים , ממנה מחסירים את הריבית חסרת הסיכון ( בד”כ של אג”ח ממשלתי ל 10 שנים).

המכפיל ופרמיית הסיכון הנוכחיים אינם מתחשבים בצמיחה צפויה של השוק, אלא רק נותן קנה מידה לפיצוי הצפוי על הסיכון שבהשקעה.

מכפילי הרווח ופרמיית הסיכון של שווקים שונים בעולם

שורה תחתונה

- מכפילי הרווח העתידיים,אינם משקפים בהכרח את הצפוי לאור השינוייים החדים בנתונים הכלכליים.

- למרות התיקון בשווקים, מכפילי הרווח של מדדי המניות האמריקאיים עדיין יקרים ומתבססים על ריבית נמוכה. העלאת ריבית משמעותית תגרור פגיעה במניות בעיקר מניות עם מכפילי רווח גבוהים / חוב משמעותי.

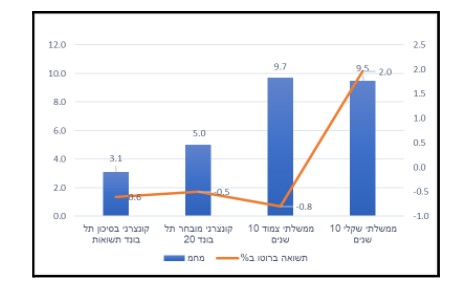

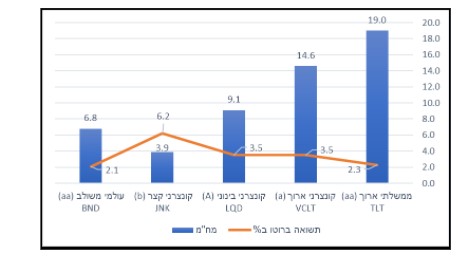

שוק האג”ח*(נכון ל10/03/22)

*את אטרקטיביות שוק האג”ח מודדים באמצעות שלושה פרמטרים עיקריים :דירוג האג”ח המשקף את רמת הביטחון שנראה את כספנו בחזרה, הנמדד באותיות לועזיות (A הגבוה ביותר D הנמוך ביותר). תשואה פנימית לפדיון המשקפת את התשואה השנתית הצפויה והמח”מ המשקף את אורך חיי האג”ח ורגישותו לשינויים בריבית במשק.

תשואות אג”ח בישראל

תשואות אג”ח בחו”ל

שורה תחתונה

- תשואות האג”ח הממשלתי והקונצרני בישראל ובעולם, עלו בחודש האחרון לאור החששות מהאינפלציה ועליית ריבית. עליות ריבית יפגעו יותר באג”ח עם מח”מ ארוך.

- האג”ח בסיכון גבוה בארה”ב, משקף תשואה של 6.2% לשנה,אולם עקב עליית האינפלציה, זוהי למעשה ריבית שלילית ריאלית.

שורה תחתונה מאקרו לסקירה:

- המלחמה באוקראינה העלתה את רמת הסיכון בשווקים.

- נגיף הקורונה נדחק לשוליים תחת ההגדרה של “לחיות עם הנגיף”.

- גם אחרי הירידות ועם צפי לעליית ריבית, השוק האמריקאי יקר ברובו וצפוי לתנודתיות גבוהה בשנת 2022.

- החשש ממיתון חדש לאחר העלאות ריבית עלה מאוד.

- הסיכונים העיקריים לשווקים : סיכונים גיאו פוליטיים/ אינפלציה שתצא משליטה / מוטציות עמידות לחיסון.

- הכלכלה הישראלית בפריחה ועדיין במחירים נוחים יחסית לעולם.

- אירופה לאחר תיקון משמעותי במדדים, ניתן לאתר הזדמנויות בעיקר בגרמניה ואנגליה.

- חוסר הוודאות סביב סין, מייצר גם הזדמנויות מעניינות להשקעה, במחירים נוחים.

האסטרטגיה שלנו למצב:

- ביצוע השקעות בהתבוננות קדימה לעוד חמש שנים ולא לתזמוני שוק.

- פיזור חשיפה סלקטיבי לשווקים, כולל שווקים מתפתחים, אירופה וישראל.

- העדפת חשיפה למניות המתומחרות עדיין במחירים נוחים על פני חשיפה למדדי רוחב כדוגמת SP500.

- הגדלת חשיפה לסקטורים בריאות,אנרגיה (כולל ירוקה) ופיננסים, על חשבון מניות צמיחה מוקדמת (חברות ללא רווח).

- שילוב מניות ערך במקביל למניות צמיחה, כדי למתן את תנודתיות התיק.

- צמצום רכישות וסלקטיביות בהחזקות אג”ח קונצרני בישראל ובארה”ב.

- הגדלת המרכיב האלטרנטיבי בדגש על התחומים הבאים:

#עסקאות תזרים והשבחה (ADDING VALUE).

#קרנות שמתמחות בהלוואות מגובות בטחונות (דגש על חוב ראשון, או קרנות בעלות TRACK RECORD מוכח).

#עסקאות הלוואה ספציפיות שהבטוחה שלהם היא נדל”ן בעל הערכת שמאי בגובה משמעותי מעל גובה ההלוואה.

הקצאת נכסים עפ”י פילוסופיית ההשקעה של אינווסטור 360

יש לקבוע הקצאת נכסים, ולפעול על פיה, ניתן להיעזר בטבלת מסלולי ההשקעה הבסיסיים המומלצת על ידנו:

דגשים חשובים:

א. לא להיות סולידיים מידי.

ב. שילוב מכשירים עם דחיית מס כדוגמת : פוליסת חיסכון , תיקון 190 קרנות השתלמות מעבר לתקרה, קופת גמל להשקעה.

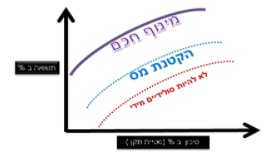

ג. מינוף חכם – כנגד חלק מהמכשירים הפיננסיים ניתן לקבל הלוואה בריבית נוחה. זכות זו כבר התבטלה בחלק מהמכשירים, והתנאים לקבלתה מקשיחים. אולם עדיין ניתן לקבל מינוף בתנאים טובים.

בברכה,

עומר רבינוביץ

עמי ארביב

וצוות אינווסטור 360