שלמה מרציאנו, מתכנן פיננסי ומנהל השקעות ראשי באינווסטור

האם מישהו היה שם את הכסף שלו על משהו שכמעט בוודאות ישתלם לו פחות מהחלופה – חלופה שגם תצריך ממנו פחות התעסקות? מישהו היה מציב על הדשא במשחק מכריע 11 שחקנים מהשורה השנייה? או מסובב את הנורה עוד ועוד כשהיא פשוט לא מתחברת, במקום לשנות את כיוון הסיבוב? התשובה לכל השאלות היא כמובן שלילית – אדם רציונלי לא היה עושה דבר מזה. אבל זה בדיוק מה שרוב האנשים עושים כשהם נכנסים לבורסה.

בגדול, יש שתי גישות בהשקעה במניות: האקטיבית – תיק מנוהל, והפסיבית – מחקה מדד. בגישה הראשונה מנסים לתזמן – לקלוע לעיתוי האופטימלי עבור כל סקטור, ובתוך הסקטור לברור את החברות הטובות ביותר עם התמחור האטרקטיבי ביותר. המטרה: תשואה עודפת על פני המדד, כלומר: על פני השקעה פסיבית. זה יפה על הנייר, אבל בעייתי בעולם האמיתי.

למה בעייתי? כי כדי לתמחר חברה אנחנו נדרשים להעריך את השווי העתידי שלה, ואז להחזיר אותו לתעריף הנוכחי. בז’רגון המקצועי קוראים לזה “היוון תזרים מזומנים”. אבל בלי כדור בדולח, ממש לא בטוח שההערכה שלי לגבי קצב הצמיחה העתידי תהיה זהה לזו של הקולגות (אף שכולנו נישען כנראה על פרסומי החברה, שזו בעיה בפני עצמה). אפילו בהחזרת הערך לימינו אנו, אנחנו עשויים לקבל תוצאות שונות. בעיקר כי ממש כמו בנכס נדל”ני, גם במניות אנחנו מסתמכים על הממוצע ההיסטורי. מה הבעיה עם הממוצע? נכון, יש לו סטיות תקן. בעיקר באנליזה לטווח קצר.

אז מה זה בעצם אומר, שאנליסטים שונים מתמחרים כל אחד אחרת? שלושה דברים: א. אי אפשר לדעת אם המחיר המוצע לנו הוא באמת אטרקטיבי כמו שמספרים לנו. ב. השוק תנודתי בהגדרה. ג. ביותר מ-95% מהמקרים, השוק לבדו – דרך המדד – ניצח את העבודה המאומצת של מנהלי הקרנות המנייתיות. זה נתון כל כך מדהים שצריך לחזור עליו במהופך: ההסתברות לתשואה עודפת דרך הניהול האקטיבי נמוכה מ-5%. אבל הרוב ממשיכים לסובב את הנורה…

המדד, צריך להודות ביושר, פשוט עדיף. אבל גם הוא לא אופטימלי. סוג של הרע במיעוטו, שבשנה ממוצעת נותן תשואה חד-ספרתית גבוהה. אפשר יותר מזה. קיים מודל שמשלב בין הגישות, האקטיבית והפסיבית, ומנצח את המדד. והדרך לניצחון מתחילה בלהבין מה הבעיה עם המדד עצמו.

הבעיה עם המדד

קריטריון הסף בכניסה ל-S&P 500 הוא שווי שוק – מעל 8.2 מיליארד דולר. לכאורה, יתרון לגודל. האומנם? עוד נחזור לזה. יש גם תנאים משניים כמו רווחיות בשנה החולפת, אבל רווחיות עלולה להיות נתונה למניפולציה. אפשר להשיג אותה בהתייעלות תפעולית (פיטורים) כשמחזור ההכנסות (מכירות) עדיין שלילי. ברור שאלו אינם מדדי איכות. זה לא יעבוד בכדורגל, וגם לא בבורסה.

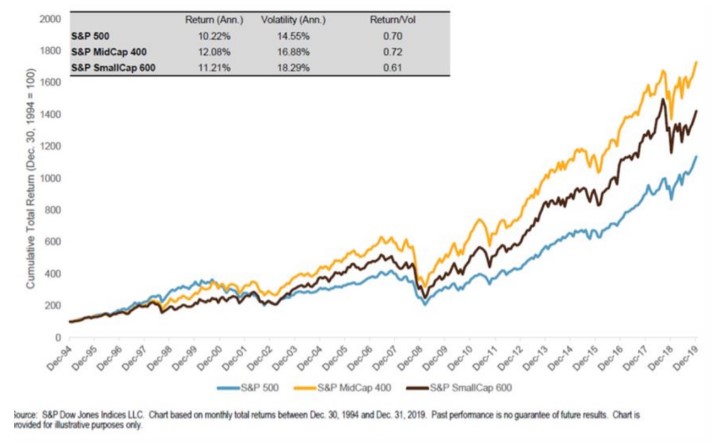

רף הכניסה הוא רק אחת הבעיות במדד. כי עכשיו הגענו למשקל שמקבלת כל חברה – שוב, לפי שוויה. זה בעייתי משתי סיבות: 1. הפיזור, מרכיב קריטי בהשקעות, לוקה בחסר. ההטיה הברורה לסקטור מסוים מגדילה את הסיכון שניפול. 2. המשקל העודף של הגדולות מוביל בהכרח לתשואות חסר. הרי חברה של 2 טריליון דולר, טובה ככל שתהיה, כבר לא תצמח תזרימית באותו השיעור והקצב כפי שעשתה מ-20 מיליארד. והתזרים הוא מרכיב מכריע בתמחור. שימו לב לזה: 7 חברות מהוות כיום כ-30% מהמדד, וקצב הצמיחה שלהן הוא חד-ספרתי. לכל היותר דו-ספרתי נמוך. זו לא מעידה חד פעמית: מ-10 הגדולות של המדד לפני 20 שנה, רק אחת (מיקרוסופט) השיגה תשואה טובה מזו של המדד עצמו. היתר – GE, אינטל, וולמארט, סיסקו, נוקיה, אקסון מוביל – פיגרו אחריו בעשרות אחוזים ומשכו אותו מטה. מי כן צמחו יפה? דווקא חברות ה-Mid Cap וה-Small Cap, שחלקן הפכו בינתיים ל-Large Cap (ולאריות החדשים של המדד – מניית אנבידיה למשל). בשנים 2019-1994, כשהמדד טיפס ממאה נקודות לאלף, ה-Mid Caps עלו ממאה ל-1,600. אבל המשקל הקטן שלהן צמצם את האפקט.

את בעיית המשקל העודף פותר מדד אחר שנותן משקל שווה ל-500 הגדולות. קיים גם מדד שלוקח רק את ה-Mid Caps. ועדיין, אפשר יותר מזה. אנחנו מחפשים מדד חכם שיפתור את כל הבעיות. שנוכל להשקיע בו באופן פסיבי ולדעת שאכן, קיבלו את הטוב ביותר ובתמחור האטרקטיבי ביותר.

אז אחרי ההקדמה הארוכה הזאת, הגענו סוף סוף לפואנטה: כיצד בנינו את המדד שיכה את המדד.

מדדי איכות

מתוך 5,400 חברות ציבוריות הרשומות בשוק האמריקאי, נצא לדרך עם ה-2,400 ששווי השוק שלהן מעל מיליארד דולר. מתוכן נרצה את המבטיחות ביותר, ומתוך אלו – את האטרקטיביות ביותר מבחינת התמחור. את הבדיקות נערוך על סמך מדדי איכות – פרמטרים שהוכיחו את עצמם לאורך שנים בידי משקיעי הערך הטובים בהיסטוריה. והמתודולוגיה שלנו אומרת: לא משווים תפוחים לתפוזים. כל חברה תושווה לאחרות בתחומה. בסך הכול יש לנו 11 סקטורים וכ-44 תתי סקטורים, למשל: טכנולוגיה ובתוכה שבבים, חומרה ותוכנה. המטרה שלנו, בשם הפיזור הנכון, היא למצוא את המובילות בכל תת סקטור.

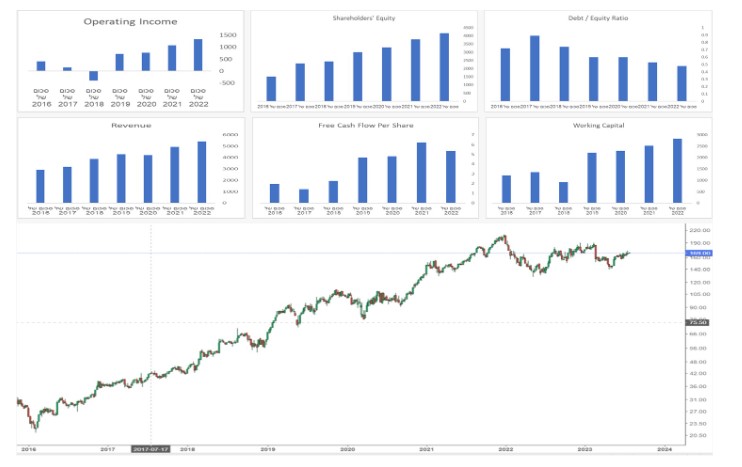

תרגיל קצר: לפנינו נתונים על שתי חברות מאותה קטגוריה. שתיהן כלולות ב-S&P 500, אבל ברור לגמרי – רואים את זה מיד בגרף המגמה – שעל הראשונה היינו שמחים לוותר.

ההסבר לגרף – התנודתי במקרה הראשון, היציב ועולה בשני – טמון בפרמטרים. במדדי איכות אפקטיביים. אם נבדוק נכון ונשקלל אותם מראש, נוכל לדעת בסבירות גבוהה איזו מניה לבכר ועל מה לוותר. בעזרת תוכנה מיוחדת אנחנו עושים את זה עם עשרות פרמטרים, כאן הבאנו רק שישה לדוגמה. נסביר אותם.

מבחן ההכנסות – נרצה לראות עלייה עקבית משנה לשנה על פני חמש שנים, וזה לא 0 או 1: חברה עם קצב צמיחה גבוה יותר תקבל ציון טוב יותר. שולי רווח תפעולי (Operating Margin) – היחס שבין הרווח התפעולי למכירות נטו. הרעיון הוא לבחור חברה שמתוך הכנסותיה, מצליחה להכניס כמה שיותר לכיס וכמה שפחות לכיסוי חובות. גם כמה שפחות להשקעה חוזרת שאולי תניב צמיחה עתידית, למשל במכונות וטכנולוגיה, אבל ללא ביטוי כרגע. כי נזכיר: אנחנו בעולם פסיבי, ולא מחפשים חלומות. גם אם נפספס חברה שתוך שלוש-ארבע שנים תזנק, לא נורא. תזרים חודשי – זה עדיף על בדיקת רווח, כי רווח מוגדר על פי ההצהרה לרשויות המס, כולל חשבוניות על סכומים שטרם נכנסו, בעוד שתזרים הוא מה שנכנס בפועל. אנחנו רוצים תזרים מזומנים יציב, חיובי, ואם הוא גדל משנה לשנה, מה טוב. הון עצמי – נרצה כמובן שיגדל משנה לשנה. חוב ביחס להון העצמי – Debt to Equity. נעדיף חברות ללא חוב כלל, אבל כשההון העצמי מספיק, חברה יכולה להרשות לעצמה שיעור מסוים. אז במקרה שיש חוב, נחפש את אלו עם יחס החוב הטוב ביותר בקטגוריה ביחס להונן העצמי. כי כמו שלימד אותנו וורן באפט: הסיכון הגדול לחברה הוא לא התנודתיות שלה בבורסה, אלא החובות שלה. הם עלולים לתפוח עד שיאכלו את ההון בדרך לפשיטת רגל. ההון החוזר – ממש כמו בעו”ש שלנו, ככל שנוציא יותר משנכניס, החוב ילך ויתפח, ההון ילך ויקטן, וזה סחרור מסוכן. לכן נרצה לראות שיפור משנה לשנה, על פני חמש שנים, בהוצאות ביחס להכנסות.

עשרות הפרמטרים שלנו ירכיבו את הציון המשוקלל של כל חברה. וכעת נעבור על כל קטגוריה, כלומר תת סקטור (כי אנחנו משווים רק תפוחים לתפוחים), נדרג את החברות על פי ציוני האיכות ונבחר את המובילות. אלו – סביב 90 – עולות לשלב הבא.

מבחן האטרקטיביות

קיבלנו פיזור רחב – רחב מהמדד המקורי, שלא התיימר לתת ייצוג כזה לתתי הסקטורים – של החברות הטובות בתחומן. נותרה לנו עוד משימה: להגיע לתמחור אטרקטיבי. אז מתוך ה-90 ניקח את בעלות המכפילים הנמוכים ביותר. מכפיל בעצם אומר תוך כמה שנים תוכל חברה, באמצעות הרווחים שלה, להדביק את השווי שלה. או: כמה שנים ייקח לי להכפיל את ההשקעה. לכל סקטור מכפיל דומיננטי משלו – מכפיל הון בבנקים, מכפיל רווח או תזרים בתעשייה. אנחנו נעבוד נכון ונצא עם 40 חברות שהן גם הטובות בתחומן וגם האטרקטיביות ביותר (ונכון, כאן יש סיכוי שנאבד תת סקטור. אבל אם המכפילים גבוהים מדי בראש הקטגוריה, הקטגוריה כנראה יקרה מדי לעת עתה – בשביל מקסימום תשואה, נחכה שתרד קצת). לכל חברה נעניק משקל שווה במדד החדש שלנו.

את כל החישובים והנתונים ניקח מהדוחות השנתיים, לא הרבעוניים, כדי לקבל תמונה מלאה ומהימנה. זה אומר שאנחנו חוזרים על המהלך כולו סביב חודש מרץ. ומדי שנה קורים שני דברים: א. כל החברות צריכות להצדיק את עצמן מחדש – “להילחם” על זכותן להתברג ב-40 הגדולות. הרוב כנראה יישארו, ויהיו כמה עולות חדשות. ב. הפרופורציה בין החברות במדד, שלאורך השנה השתנתה בעקבות צמיחה של חלקן, מתאזנת מחדש. אנחנו מאפסים אותה וחוזרים למשקל שווה, אחרת, נגיע בעתיד ל”מדד טיפש”.

אז מה בעצם עשינו?

1. החמרנו את תנאי הכניסה. נתנו, אומנם, צ’אנס גם לחברות עם שווי שוק קטן יותר (למה לא בעצם? אנחנו מבינים שדווקא בצמרת קצב העלייה מתמתן), אבל הוספנו עשרות מדדי איכות.

2. פתרנו את ההטיה הסקטוריאלית באמצעות הפיזור הרחב והמשקל השווה.

3. פתרנו את בעיית תשואת החסר שנובעת מההטיה לכיוון הגדולות. זאת דרך בחירת חברות שלא גודלן, אלא האיתנות הפיננסית שלהן וקצב הצמיחה היחסי שלהן (יחסית לקטגוריה ולמדד) מצדיקים את שילובן.

המדד שלנו הגיוני יותר, הוא כולל את החברות המצליחות כעת – לא את אלו שמוכרות חלומות לעתיד, ושבשוק יורד גם אפשר להתרסק איתן – והוא מציג הסתברות טובה בהרבה לרווחיות עתידית ביחס למדד הטיפש. זה לא רק “עושה שכל”, ולא רק “אמור” לעבוד בכל זמן וגיאוגרפיה. אנחנו באינווסטור עובדים כך כבר למעלה מעשור, וזה בהחלט מוכיח את עצמו.

ואם זה נשמע לכם מעניין, צרו קשר לתיאום פגישה אישית איתי כדי לשמוע עוד.