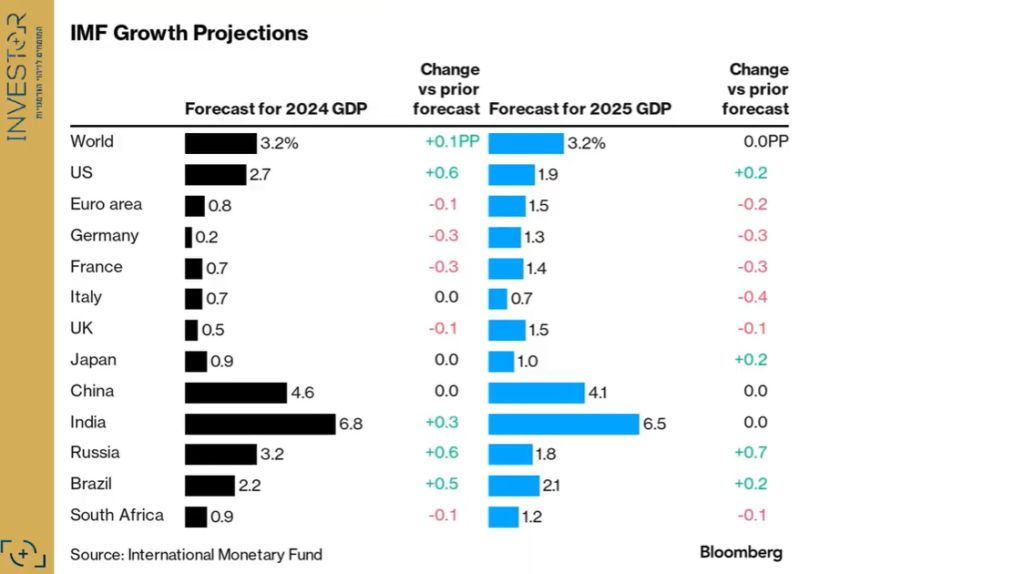

זוכרים את החששות הכבדים למיתון עולמי? כעת, רק 7% ממנהלי הכספים הכבדים צופים תרחיש כזה, לעומת 54% שחוזים “נחיתה רכה” ו-36% הסבורים כי לא תהיה “נחיתה” כלשהי. אפשר לומר שיש כאן בשורה טובה, אם כי קונצנזוס רחב שכזה גם עלול להצביע על שאננות יתר, מניעים כאלו ואחרים ואולי קצת Wishful thinking. בארה”ב כבר מורגשת ירידה מסוימת במומנטום, מה שעשוי להשפיע על שאר העולם. ולפחות בשווקים המפותחים, התקווה לריביות נמוכות יותר מתפוגגת במהירות. על פי התחזית המעודכנת של קרן המטבע הבינלאומית, הצמיחה העולמית תעמוד ב-2024 על 3.2% וכך גם בשנה הבאה – נתון שמשקף שיפור קל בתחזית.

ארה"ב

אינפלציית ה-PCE, זו שהפד מסתכל עליה, נמצאת בירידה כבר תקופה. אבל רואים בבירור התמתנות בירידה הזו, וכשמשווים את שלושת החודשים האחרונים לששת האחרונים – אפילו זינוק מעלה. הפד כמובן רואה את זה, ובמיוחד את הדשדוש באינפלציית הליבה. לכן, בפגישה האחרונה הוחלט שלא להוריד את הריבית ולהדגיש כי טרם הושג היעד (אנחנו באינפלציה של 2.7%, והוא מכוון ל-2%). אחד התחומים שקשה להוזיל הוא ביטוחי הרכב, אבל זה עשוי להשתנות בטווח הנראה לעין. לצד זאת, ולמרות משך חריג של עשרה חודשים רצופים עם ריבית גבוהה, חלה עלייה במחירי הייצור, מה שעלול להתגלגל לצרכן.

בכל זאת, ישנם סימנים לכך שהפד מצליח אט אט “לחנוק” את הכלכלה: התוצר הגולמי הריאלי ירד בחדות, מ-3.4% באוקטובר ל-1.6% בינואר, וגם שוק העבודה (משרות חדשות; שכר שעתי ממוצע) חזר לירידה לאחר הזינוק המפתיע של החודש הקודם. “חדשות רעות” מהסוג הזה דווקא מקפיצות את השוק, בתקווה שאולי הן יגרמו לפד לחשוב על הורדות ריבית. כעת השוק חוזה שתי הורדות עד סוף השנה. בינתיים, כדי שלא לחנוק את הכלכלה יתר על המידה, הפד הבטיח להאט את צמצום המאזן (מכירה/אי קנייה של אג”חים ממשלתיים).

עד כה, עונת הדוחות הכספיים היא לא רעה, וברוב המקומות התחזיות פגעו יחסית (הפתעות לטובה במגזר התקשורת; ירידה משמעותית בבריאות, באנרגיה ובחומרים). מדד S&P 500 הוסיף 3.5%, וגם שולי הרווח הנקי של החברות השתפרו ברבעון הראשון של השנה. הטמעת AI אמורה לשפר אותם עוד. התחזיות קדימה הן סה”כ לצמיחה, אבל כידוע, לא תמיד הן מתגשמות. כן כדאי לשים לב לסקטור השבבים, שמתחילת 2020 (לפי קרן הסל SOXX) הוסיף 151% לעומתS&P 500 שעלה ב-56%. זה קצב צמיחה די מטורף, אומנם בשוק שמוגדר כמחזורי – אבל שלפי כל ההערכות, ימשיך להימצא במחזור חיובי (עם קצב התחזקות שנתי של 15%( לפחות עד לשנה הבאה. גם זה קשור כמובן לכניסה המסיבית של ה-AI והחדשנות הטכנולוגית של התקופה.

שוקי המזרח

הסנטימנט הכללי נוטה כרגע יותר לכיוון השווקים המפותחים, ביחס לאלו המתפתחים. בסין, מחירי הנדל”ן בירידה דרמטית, מה שמקשה מאוד על מעגלים רחבים ומסוכן לכלכלה. הממשל החל להנהיג הקלות, וסביר להניח שזה יימשך בניסיון לאושש את הכלכלה. יש האצה משמעותית בייצור, אבל הרוב הולך לחו”ל. הכלכלה הסינית מתאוששת פה ושם, אבל התהליך איטי והסכנות עודן רבות. הודו מנסה למצב את עצמה, בעידוד אמריקאי, כחלופה איכותית, ובהחלט רואים מעבר של כסף והשקעות לשם. מובן שגם בהודו לא חסרות בעיות, אבל הפוטנציאל שם מעניין. בדרום קוריאה יש צמיחה לא רעה וזינוק של ממש בשלושת החודשים האחרונים, הרבה מעבר לציפיות.

הכלכלה הבריטית, לאחר אינפלציה עמוקה וריבית גבוהה, חווה התאוששות מפתיעה, עם זינוק החודש של מדד פוטסי – מעין התפרצות ספונטנית של עושר בלונדון. מדד מנהלי הרכש חוזה צמיחה יפה גם לרבעונים הבאים. ככלל, גוש האירו יצא מהמיתון הטכני שהיה בו, והתוצר של גרמניה, צרפת, ספרד, איטליה ואחרות היה חיובי ב-Q1. חלק מהשיפור נבע אומנם מגורמים זמניים, כמו התאוששות בבנייה, ועדיין, המגמה מעודדת. הצפי להמשך השנה הוא להמשך מתון יותר בהתרחבות. האינפלציה במגמת ירידה (2.4%), כולל אינפלציית הליבה (2.7%) ואפילו אינפלציית השירותים הבעייתית יותר. מעבר לפינה, בתרחיש הגיוני וסביר, נמצאת הורדת ריבית ראשונה בגוש.

ישראל

האינפלציה עלתה מעט ל-2.7%, וזו גם התחזית עד סוף השנה (לא שנופתע אם היא תעלה קצת). הריבית עומדת עדיין על 4.5%. מועד ההחלטה הבא הוא ב-27.5, וסביר שגם הפעם לא נראה הורדה. השקל נחלש מאז המתקפה האיראנית, אם כי המגמה התמתנה וחזרנו לטווח של 3.75-3.5. ההתמתנות חשובה בראי האינפלציה – שקל חזק יותר פירושו ייבוא זול יותר – בעוד שהורדת ריבית תחליש את המטבע המקומי מול הדולר. חוסר היציבות נמשך, ע”ע הפסקת הסחר עם תורכיה. הנגיד נדרש לגלות אחריות – ונראה שאכן עושה זאת.

התפתחויות בצד החיובי: אשרור דירוג האשראי של פיץ’ ברמה של A+, בצד הורדת תחזית הדירוג מ”יציבה” ל”שלילית”; עלייה במכירת דירות בפברואר – נמכרו כ-7,500, הנתון הגבוה מאז ספטמבר 22′; ירידה קלה (מ-3.2% ל-3.1%) בשיעור האבטלה במרץ; עליית המדד המשולב לבחינת מצב המשק בפברואר. בצד הפחות נעים: הורדת הדירוג של S&P (מ-AA מינוס ל-A פלוס) כשהתחזית נותרת “שלילית” (זה עדיין טוב ביחס למדינות רבות, אם כי מבחינת השוק, ישראל עודנה מגייסת חוב ברמת BBB- – דירוג ההשקעה הנמוך ביותר שקיים); הגירעון המצטבר ב-12 החודשים האחרונים הסתכם ב-117 מיליארד שקל, שהם 6.2% מהתוצר (עלייה של 0.6% לעומת החודש הקודם; אשרור הסיוע הביטחוני האמריקאי בהחלט מעודד בהקשר הזה).

לסיכום

אנחנו עדיין בתקופה לא יציבה, ומאחר שלא ניתן לתזמן את השוק, צריך להמשיך להשקיע בצורה מדודה ויציבה. למי שיכול, מומלץ להשקיע בפיקדונות כספיים (להפקיד מדי חודש בחודשו). ובפרט בזמנים כאלה, חשוב להיות ערניים ומגוונים, כדי לתת מענה למכלול של תרחישים אפשריים.